お金がない!お金が欲しい!生活費が足りない!対処法【まとめ】

「出費がかさみ、お金がない」「収入が減って、生活費が足りない」など、様々な理由から「お金が欲しい」と思うことがあるでしょう。

ここでは、お金がない!お金が欲しい!生活費が足りない!場合の対処法(借りる・増やす・用意する・見直す)を順序立ててご紹介します。

「お金がない」「お金が足りない」原因を把握する

今、「お金がない」と感じているのはなぜなのか、まずは原因を把握しましょう。原因がわかればその対処法が見えてきます。

| お金がない原因 | 対処法 | |

| 支出増が原因 | 突然の冠婚葬祭が続いた | ・お金を借りる ・不要品を売る ↓(その後で) ・支出を見直す ・収入を増やす ・支援制度を利用する |

| 子供の進学等で高額な支払いをした | ||

| ケガや病気の治療費がかさんだ | ||

| 衝動買いをしてしまった | ||

| ギャンブルに使いすぎてしまった | ||

| 収入減が原因 | 特別な買い物もしていないのに足りない | ・支出を見直す ・収入を増やす ・支援制度を利用する |

| 節約を頑張っているのにいつも赤字 | ||

収入減が原因で生活費が足りない場合は、支出の見直しをしながら、少しでも収入を増やすために転職や副業などを検討する必要がありますね。

この場合は、お金がない時の対処法「不要品を売る」やお金がない時の対処法「支出を見直す」、お金がない時の対処法「収入を増やす」などの項目から読み進めるといいでしょう。

一時的にお金を使いすぎてしまったせい(支出増)で「お金がない」「生活費が足りない」と困っている場合は、早急な対処が必要です。

そんな場合は、次のような流れで対処していきましょう。

お金を借りる

不要品を売る

↓

支出を見直す

↓

収入を増やす

↓

支援制度を利用する

お金を借りると利息の支払いが増えるため、最終的に支払う金額は増えてしまいます。場合によっては返済が困難になってしまう危険性もありますね。

しかし必要なお金を用意できず頭を抱えているのであれば、早急に何とかしなければなりません。

短期間であれば無利息で利用できるカードローンもありますし、低金利でお金を貸してくれる公的融資もあるので、まずはお金を借りて困難な現状を切り抜けましょう。

⇒一時的にお金を借りたい!金利0円(無利息)当日借入OK融資先

ここからは支出増による「お金がない時の対処法」について順番に解説していきます。

お金がない時の対処法「お金を借りる」

突然の出費、買いすぎ、使いすぎなど、支出増が原因でお金がない場合は、早急にお金のない状況を切り抜ける必要があります。

この場合はお金を借りることを検討してみましょう。

「借りる」と聞くと抵抗がある方も多いかもしれませんが、借りる方法は様々です。

クレジットカードで支払うことも1か月分のショッピング代を「借りている」状態と言えますし、総合口座から残高以上の出金をすることも「定期預金を担保に借りる」と言えます。

実は私たちの身近には様々な「借りる方法」があるのです。気軽に利用できるものもたくさんあるので、お金がない時は参考にしてくださいね。

・カードローンでお金を借りる(最短即日)

・クレジットカードを利用する(最短即日)

・キャリア決済で支払いを先送りする(最短即日)

・質屋に質入れしてお金を借りる(最短即日)

・保険の契約者貸付制度を利用する(最短即日)

・定期預金担保貸付を利用する(最短即日)

・会社からお金を借りる(最短数日)

・公的融資を受ける(即日不可)

・親や兄弟、親戚などにお金を借りる(最短即日)

カードローンでお金を借りる

やはり王道なのはカードローンですね。契約すると、必要な額をATMから何度でも引き出すことができるようになるため、お金がない時は本当に便利です。

消費者金融カードローンや銀行カードローンに申込み、審査を受けましょう。(すでにカードローンの契約が済んでいる場合は、ローンカードを使ってすぐにお金を借りることができます)

消費者金融へ申し込むか銀行へ申し込むか迷った場合は、下記の表を参考にしてください。それぞれの特徴をまとめています。(一般的な例なので、それぞれの会社により異なる場合があります)

| 即日融資 | 上限金利 | 無利息サービス | スマホATM(カードレス) | コンビニATM利用手数料 | 審査難易度 | |

| 消費者金融カードローン | 〇 | 18%程度 | 〇 | 〇 | 有料 | 中 |

| 銀行カードローン | × | 14%前後 | × | × | 無料 | 高 |

大手消費者金融カードローンでお金を借りる

お金がない時に、早急にお金を借りたい場合は、即日融資可能な大手消費者金融がおすすめです。その他、大手消費者金融には以下のような特徴があります。

・審査は30分程度とスピーディ

・無利息サービスあり(SMBCモビット以外)

・来店不要、WEB申込可能

・カードレスでコンビニATMから借入可能

・カード受取前の振込融資可能

・夜間、土日でも借入可能

1か月程度の短期間で完済できる場合は、無利息サービス付きだと利息0円で借りられるのでとてもお得です。

| 消費者金融 |

プロミス

|

アイフル

|

SMBCモビット

|

レイク

|

アコム

|

| 実質年率 | 4.5%~17.8% ※大手で1番低金利 |

3.0%~18.0% | 3.0%~18.0% | 4.5%~18.0% | 3.0%~18.0% |

| 審査時間 | 最短3分※1 | 最短18分※1 | 最短30分※1 | Webで最短15秒 | 最短20分※1 |

| 融資時間 | 最短3分※1 | 最短18分※1 | 最短60分※1 | Webで最短60分融資も可能※1 | 最短20分※1 |

| 無利息期間 | 最長30日間 | 最長30日間 | なし | 最長180日間 | 最長30日間 |

| 電話連絡 | – | 基本ナシ | WEB完結申込ならナシ | – | – |

| 公式サイト |

貸し付け条件はこちら

|

貸し付け条件はこちら

|

貸し付け条件はこちら

|

貸し付け条件はこちら

|

貸し付け条件はこちら

|

※1.申込の曜日、時間帯によって、翌日以降の取り扱いとなる場合があります。

※2.21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除く。

※大手消費者金融の審査に自信がない方は、以下をご覧ください。

銀行カードローンでお金を借りる

お金がない時、低金利で安全性の高いカードローンを利用したいという場合は、銀行カードローンがおすすめです。

即日融資はできませんし無利息サービスもありませんが、上限金利が消費者金融よりも3%程度も低く、ATM手数料も無料のところが多いので、長期的に利用する場合にお得になります。

・消費者金融より3%程度低金利

・コンビニATMの利用手数料無料

・提携金融機関が多いので、ATMを探す手間不要

・24時間インターネット振込可能

※選ぶ銀行によって異なる場合があります。

| 金利 | 審査スピード | コンビニATM利用手数料 | |

| 三菱UFJ銀行カードローン「バンクイック」 |

年1.8%~14.6% | 最短翌営業日以降の9時~21時(土日祝日は9時~17時) | 無料 |

| 三井住友銀行カードローン | 年1.5%~14.5% | 最短翌営業日(土日祝日は3日~5日後) | 無料 |

| みずほ銀行カードローン | 年2.0%~14.0% | WEB申込の場合、翌営業日以降(WEB以外の申込の場合、翌々営業日以降) | イーネットは月3回まで無料 |

| 楽天銀行スーパーローン | 年1.9%~14.5% | 最短当日~2営業日(土日祝日を挟むと数日を要する) | 無料 |

クレジットカードを利用する

キャッシング機能付きのクレジットカードを持っている方は、2つの方法で一時的にお金を借りることができますので、お金がない時は検討してみてください。

・ショッピング機能を使って、とりあえずカードで支払いを済ます

・キャッシング機能を使って、現金を引き出す

必要なものも買えないくらいお金がない場合は、とりあえずカードを使って支払うことで、翌月まで支払いを先延ばしにすることができますね。

また今すぐ現金が必要な場合は、クレジットカードのキャッシング機能を使うと、全国の銀行やコンビニATMからすぐにお金を引き出すことができます。

カードによっては、電話やネットから依頼すると口座へ振り込んでもらうこともできるでしょう。

ただしクレジットカードの利用枠はカードローンより少なく、金利はカードローンと同等か高めになります。低金利でしっかり借入したい場合はカードローンの方が便利でしょう。

<キャッシングとカードローンの比較>

| キャッシング | カードローン | |

| 上限金利 | 18%程度 | 17.8%~18%(消費者金融) 14%前後(銀行) |

| 限度額 | 100万円程度(一般) 300万円程度(ゴールド) |

800万円程度 |

| ショッピングに利用 | 可 | 不可 |

| 審査スピード | 1週間程度 | 最短即日(銀行は翌営業日以降) |

また、クレジットカードにキャッシング枠がついていない場合はキャッシングができません。

カードによっては後からキャッシング機能を付けることも可能ですが、審査が必要です。審査には時間がかかるので、急ぎの場合はカードローンの申し込みをした方が早いでしょう。

またキャッシング機能付きのカードでも、ショッピングで利用枠を使い切ってしまっている場合はキャッシングができません。ショッピング代金の支払いが済んで、枠が回復するまで待ちましょう。

<クレジットカードのキャッシング機能について>

| キャッシング枠とは | キャッシング枠とは 現金を借入できる枠(ショッピング枠:買い物に利用できる枠) |

| キャッシングの利用方法 | ・ATMから引き出し(銀行、コンビニ、郵便局など) ・振込み(ネット、電話から申込み) |

| キャッシングの上限金利 | 年率18.0%程度 |

| 支払方法 | ・翌月1回払い ・リボ払い (カードの種類によって異なる) |

お金がない時はキャリア決済で支払いを先送りする

クレジットカードもお金もないけれど、必要なものや買わなければならないものがあるという場合は、スマホやパソコンなどでショッピングをして、支払方法を「キャリア決済」にするといいでしょう。

・auかんたん決済

・d払い

・ソフトバンクまとめて支払い

現金そのものを手に入れることはできませんが、キャリア決済を利用することで支払いは後日携帯電話料金と一緒に引き落とされるため、クレジットカード同様、お金がない時は一時的に支払いを先送りにすることができます。

お金がない時は「質屋」に質入れしてお金を借りる

質屋は、ブランド品や貴金属などを預けることでお金を融資してくれるところです。期限までにお金を返済できれば、預けた品物を返してもらえます。

期日までに元金と利息を返済できない場合は、利息だけを支払うと期日を延長させることができますし、どうしてもお金を返せない場合は品物が戻ってこないだけなので、後から返済に苦しむ心配がありません。

質入れできそうな品物が手元にある場合は、質屋を利用することも検討してみるといいでしょう。

ただしカードローンよりも高金利になるため、返済が困難になる危険性があります。戻ってこなくても大丈夫と思える品物を質入れしておいた方が安心です。

質屋の利率等、基本情報はその店舗ごとに異なりますが、ここでは参考までに有名な大黒屋の基本情報についてご紹介します。

⇒質屋から審査なしで借りる方法!でも大黒屋は高金利?質入と買取どっちがいい?

<大黒屋の基本情報>

| 質入れ可能な品物 | ・貴金属(時計、ジュエリーなど) ・ブランド品(バッグ、サイフなど) ・電化製品(カメラ、パソコンなど) など |

| 融資までの時間 | 15分程度 |

| 必要書類 | 公的身分証明書(現住所記載のもの) |

| 利率(月利) | 3,000万円以上(融資額):0.95% 100万円以上:1.25% 10万円以上:1.5% |

| 保管期限 | 原則3か月 |

| 保管期限を延長する方法 | 利息のみ支払い |

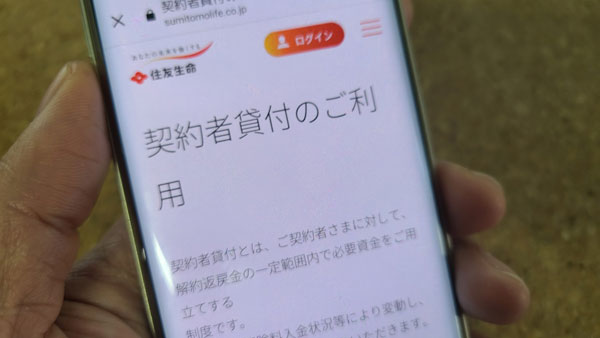

お金がない時「保険の契約者貸付制度」を利用する

お金がない時、積立型の生命保険に加入している方は、「契約者貸付制度」を利用してお金を借りることもできます。

加入している生命保険がどのような種類のものなのか1度確認してみるといいでしょう。もしかするとその保険を担保に必要額を受け取れるかもしれません。

金利もカードローンなどに比べるととても低いのでお得です。

⇒生命保険の契約者貸付制度とは?【解約返戻金があるので低金利】

| 契約者貸付制度とは | 解約返戻金を担保に保険会社が融資してくれる制度(掛け捨てタイプの保険は利用不可) |

| 解約返戻金のある保険とは | ・終身保険 ・養老保険 ・学資保険 ・個人年金保険 |

| 上限金額 | 解約返戻金の7~8割 |

| 利用可能者 | 保険の契約者のみ |

| 適用金利 | 2%~6%程度(保険会社により異なる) |

| 融資スピード | 最短即日 |

| 返済期日 | 生命保険の契約期間内 |

| 返済方法 | 自由(2~3か月ごと、一括返済など) |

| メリット | ・保険を解約せずにお金を借りられる ・低金利 ・審査不要 ・無職でも借りられる |

| デメリット | ・返済を滞ると保険解約となる危険性がある ・貸付利用中は支払われる保険金が減る(借入金額と相殺される) |

お金がない時「定期預金担保貸付」を利用する

お金がない時、定期預金を持っていて、総合口座通帳で管理している方は、定期預金を担保にお金を借りることもできます。

定期預金額の90%程度までではありますが、それまで積み立ててきた定期を解約せずに一時的にお金を借りられるため便利です。

基本情報は銀行ごとに異なりますが、ここでは参考までに三菱UFJ銀行の「自動借入れ」とゆうちょ銀行の「担保定額貯金・担保定期貯金」についてご紹介します。

⇒定期預金担保貸付とは?低金利で信用情報関係なし!限度額や返済方法など

<三菱UFJ銀行の自動借入れについて>

| 貸付金額の上限 | 預金合計額の90%(最高200万円) |

| 貸付期間 | 満期日まで |

| 利用方法 | 普通預金から残高以上の出金をすると、自動的に定期預金担保の自動借入れとなる |

| 貸付回数 | 制限なし |

| 貸付金利 | 担保定期預金の約定利率+0.5% |

<ゆうちょ銀行の担保定額貯金・担保定期貯金について>

| 貸付金額の上限 | 預入金額の90%以内(1口座につき300万円まで) |

| 貸付期間 | 貸付日から2年 |

| 利用方法 | 残高を超える払い戻しがあった場合に、自動的に貸付となる |

| 貸付回数 | 制限なし |

| 貸付金利 | 返済時の約定金利+0.25%(担保定額貯金の場合) 預入時の約定金利+0.5%(担保定期貯金の場合) |

生活費が足りない状態の場合、定期預金があるなら解約してしまうのもいいのですが、中途解約となると利率が下がってしまいますし、通帳・銀行印・本人確認書類などを準備して銀行へ行く必要があります。

定期預金を担保に借入する場合は、手続き不要で、普通預金から残高以上の出金をするだけなので手軽ですし、定期預金を残しておくことができます。

会社からお金を借りる

お金がない時、今勤めている会社からお金を借りる方法もあります。

・給料の前借り

・従業員貸付制度(社内貸付制度)の利用

給料の前借り

給料の前借りは、労働基準法第二十五条でも以下の様に定められているため、一定条件を満たしている場合は可能です。

(非常時払)

第二十五条 使用者は、労働者が出産、疾病、災害その他厚生労働省令で定める非常の場合の費用に充てるために請求する場合においては、支払期日前であつても、既往の労働に対する賃金を支払わなければならない。

前借りの条件や対象者などについては、以下の通りです。

<給料前借りについて>

| 給料前借りの条件 | ・すでに働いた分の前借りのみ可能 ・急を要する状況のみ可能(出産、結婚、病気、災害など) |

| 給料前借り対象者 | ・正社員 ・契約社員 ・パート ・アルバイト |

| 利息 | 不要 |

従業員貸付制度(社内貸付制度)の利用

お金がない時、「従業員貸付制度(社内貸付制度)」を導入している会社に勤めている方は、この制度を利用することができます。

給料を前借りしてしまうと、翌月に受け取る予定の給料が減ってしまいますね。

しかし従業員貸付制度を利用すると、次の給料は通常通り受け取ることができるため、翌月の生活費を圧迫する心配がありません。(返済方法を給料天引きにすると、翌月の給料は返済分が差し引かれた金額になります)

ただし利用するためには一定の審査が必要ですし、この制度を導入していない会社では利用できません。

<従業員貸付制度について>

| 従業員貸付制度とは | 社員が勤務先からお金を借りられる制度 (福利厚生の一環) |

| 資金使途 | ・身内の葬儀費用 ・入院費用 ・災害による対処費用 ・強盗などのトラブル対処に関する費用 ・子供の入学、修学費用 ・引っ越し費用 ・その他、正当な理由がある場合 など |

| 限度額 | 勤続年数や収入により決定 |

| 金利 | 1.5~4%程度 |

| 融資スピード | 2~3週間程度 |

| 返済方法 | ・給料から天引き ・口座振替 |

| メリット | ・低金利 ・総量規制の対象外なので、年収の3分の1以上でも借入可能 ・カードローンより審査は緩い ・個人信用情報は開示されない |

| デメリット | ・融資まで時間がかかる ・出世などに影響する危険性もあり ・延滞すると社内評価が下がる危険性あり ・完済するまで退職できない |

親や兄弟、親戚などにお金を借りる

お金がないのに、売れるような不要品も見当たらず、カードローンの審査にも落ちてしまったし、会社からも借りられないという方は、親や兄弟、祖父母、親戚、友人等からお金を借りる方法も検討してみましょう。

生活費が足りなくて、お金に困っている状況を伝えると、親や兄弟であれば助けてくれるかもしれません。

ただし親戚や友人の場合、お金の貸し借りが原因で関係性が悪くなってしまう危険性もあるので注意が必要です。

どんなに親しい仲でも、お金を借りる場合はきちんと借用書を用意し、誠実な対応を心がけることが大切です。

・「借用書」と表記する

・借りた日を記入する(作成日)

・借りた金額を記入する

・返済期日を記入する(〇年〇月〇日)

・返済方法の詳細を記入する(利息、分割方法など)

・借りる人の名前、住所を記入し、押印する

・貸した人の名前を記入する

・遅延損害金について記入する

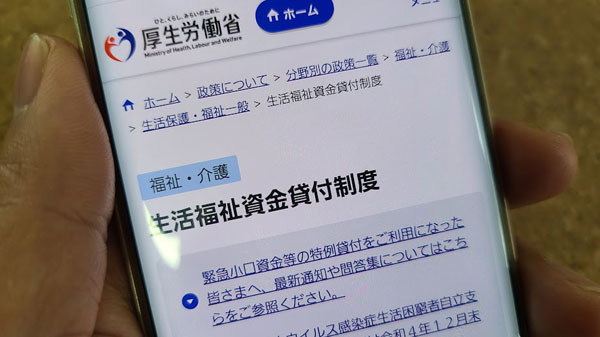

お金がない時「公的融資」を利用する

お金がなくて生活費が足りない場合には、「生活福祉資金貸付制度」や「母子父子寡婦福祉資金」などの公的融資を利用する方法もあります。

公的融資は審査や手続きに時間がかかるため、すぐに借りることはできませんが、無利子のものや低金利のものが多いので安心です。

⇒国(公的機関)から借入!貸付制度まとめ【無利子or超低金利】

<生活福祉資金貸付制度>

| 種類 | 融資対象 | 貸付利子 | |

| 総合支援資金 | 生活支援費 | 生活再建費用が必要な人 | 保証人あり:無利子 保証人なし:年1.5% |

| 住宅入居費 | 賃貸契約締結費用が必要な人 | ||

| 一時生活再建費 | 一時生活再建費用が必要な人 | ||

| 福祉費 | 障害者サービスが必要な人 | 保証人あり:無利子 保証人なし:年1.5% |

|

| 緊急小口資金 | 緊急で支援が必要な人 | 無利子 | |

| 教育支援資金 | 教育支援費 | 高校・大学就学費用が必要な人 | 無利子 |

| 就学支援費 | 高校・大学入学費用が必要な人 | ||

| 不動産担保型生活資金 | 不動産担保型生活資金 | 不動産担保で生活資金を借りたい高齢者世帯 | 年3% もしくは長期プライムレート |

| 不動産担保型生活資金 要保護世帯向け不動産担保型生活資金 |

不動産担保で生活資金を借りたい要保護の高齢者世帯 |

<母子父子寡婦福祉資金>

20歳未満の児童を扶養している女性、もしくは男性、寡婦などに融資してくれる制度です。

| 貸付の対象 | ・ひとり親家庭 ・父母のいない児童 ・寡婦 |

| 資金の種類 | ・事業開始資金 ・事業継続資金 ・修学資金 ・技能習得資金 ・修業資金 ・就職支度資金 ・医療介護資金 ・生活資金 ・住宅資金 ・転宅資金 ・就学支度資金 ・結婚資金 |

| 利率 | 無利子or年1%程度 |

| 貸付までの期間 | 2~3か月 |

<参考>母子父子寡婦福祉資金貸付金制度

お金がない時の対処法「不要品を売る」

お金がない時、生活費が足りない時は、不要になった品物を売ってお金にする方法もあります。

・リサイクルショップに持ち込む

・ネットオークション、フリマアプリなどで出品する

・質屋で買い取ってもらう

不要な品物を処分することで家の中も片付きますし、お金も手に入ります。お金を借りるのとは違い、返済する必要がない点も嬉しいですね。

また不要品が処分され、身の回りが整理整頓されると精神的にも落ち着くものです。

「お金がない」と焦っていた気持ちが落ち着くと、お金がない状況を切り抜けるための新たなアイデアが浮かぶかもしれません。

リサイクルショップに持ち込む

お金がない時、服やバッグ、書籍、ゲームなど、不要なものがある方は、リサイクルショップに持ち込んでみましょう。

一つ一つの査定額は低くても、たくさん持ち込み売ることでまとまったお金を受け取れるかもしれません。

また、それぞれのリサイクルショップでは得意分野があるため、売る品物によって持ち込むお店を変えると、よりお得に売ることができます。

<リサイクルショップについて>

| 対象商品 | 買取方法 | |

| 2nd STREET | ・洋服 ・バッグ ・靴 ・家具 ・家電 ・生活雑貨 ・スポーツ用品 ・貴金属 など |

・店頭買取り ・WEB買取り ・出張買取り |

| BOOK・OFF | ・本 ・CD ・DVD ・ゲーム ・携帯電話 ・家電 ・洋服 ・貴金属 など |

・店頭買取り ・出張買取り ・宅配買取り |

| ゲオ | ・ゲーム ・DVD ・ブルーレイ ・スマホ ・タブレット ・パソコン など |

・店頭買取り ・宅配買取り |

| トレジャーファクトリー | ・ファッションアイテム ・ブランド品 ・家具 ・生活家電 ・アウトドア用品 ・スポーツ用品 ・楽器 ・雑貨 ・おもちゃ など |

・店頭買取り ・出張買取り ・宅配買取り |

ネットオークション、フリマアプリなどで出品する

お金がない時、パソコンやスマホ操作が得意な方は、ネットオークションやフリマアプリなどを活用して、不要品を売ってみるといいでしょう。

リサイクルショップに持ち込むよりも高値で売れる傾向にあるため、高額査定を希望の場合におすすめです。

ただし出品してから落札されるまで日数が必要です。即日でお金を手にすることは難しいので、急ぎの場合はリサイクルショップに持ち込んだ方がいいでしょう。

<ネットオークション、フリマアプリについて>

| 利用条件 | 月会費 | 販売手数料 | |

| ヤフオク! | Yahoo!プレミアムの登録 | Yahoo!プレミアム登録料:月額508円 | 8.8% |

| メルカリ | 特になし | 0円 | 10% |

| PayPayフリマ | アカウント登録 | 0円 | 5% |

| ラクマ | 特になし | 0円 | 6%+税 |

質屋で買い取ってもらう

質屋では融資だけでなく、買取りも行っています。買取りをお願いすると、質入れした場合よりも2~4割程度査定額が上がるのでお得です。

<大黒屋 質入れと買取りの査定額例>

| 質入れの場合 | 買取りの場合 | |

| ルイヴィトンのバッグ | 50,000円程度 | 80,000円程度 |

| エルメスのバッグ | 1,000,000円程度 | 1,800,000円程度 |

| ロレックス | 2,200,000円程度 | 3,500,000円程度 |

お金がない時、不要なブランド品や貴金属がある方は、質入れではなく最初から買取りでお願いしてみるといいでしょう。もしくは、返済が難しいと感じた場合に途中で買取りに変更してもらうことも可能です。

お金がない時の対処法「支出を見直す」

お金がない時は、何にいくら使っているかを把握できていないことが多いです。そのため、家計簿をつけることをおすすめします。

もし家計簿をつけるのが難しいという場合は、ざっくりでもいいので家計費を書き出してみましょう。

固定費と変動費に分けて、どの項目に毎月どれくらい使っているかを把握すると、今後の対策を考えやすくなります。

無駄遣いしている部分などがわかると、どこに力を入れて節約するべきかわかってきますね。

| 固定費 | 変動費 |

| ・住居費(家賃、住宅ローン) ・水道光熱費 ・通信費 ・生命保険料 ・教育費 ・ローンの返済 |

・食費 ・日用品費 ・交際費 ・趣味、娯楽費 ・交通費 ・医療費 ・衣料品費 ・冠婚葬祭費 ・雑費 ・クレジットカードの支払い |

書き出すだけで、節約できそうな項目がわかってきませんか?それだけでも大きな進歩です。

節約できる部分がわからなくても大丈夫です。そんな時はまず固定費に注目してみましょう。

食費や交際費などの変動費を減らすことも大事ですが、長い目で見たときに、固定費を削減した場合の効果の方が出やすいからです。

変動費は予測できないことが多く、節約できた月があっても翌月には飲み会があったり冠婚葬祭が立て続けにあったりすることで出費が増えるかもしれません。

しかし例えば固定費の中の保険の見直しをして、毎月の保険料を安くすることができれば、今後ずっと保険料の支払いが減少したままです。月1,000円安くするだけで、年間12,000円の節約となるのです。

固定費の中のその他の項目も同じことが言えますね。

まずは固定費の中で、削減可能な項目がないか見直してみましょう。

固定費の見直し

住居費の見直し

賃貸物件なのか、持ち家なのかによって見直し方法が異なってきます。また、住居費を安くすることでデメリットが増える場合もあるので注意しましょう。

<賃貸物件の場合>

| 見直し方法 | メリット | デメリット | コツ、注意点 |

| 家賃の安い物件に引っ越す | 家賃を安くできる | ・引っ越し費用がかかる ・敷金礼金がかかる ・仲介手数料がかかる ・場所によっては交通費が増えるかもしれない |

・通勤時間も考慮して物件を探す ・利便性低下しないか確認する ・治安が悪化しないかチェック |

| 家賃の交渉をする (基本的には不動産会社に交渉。直接契約の場合は大家さんに交渉) |

今の物件に住んだまま、家賃を抑えられる | ・それまでの関係性などによっては交渉失敗もある ・大幅に削減することは難しい |

・1月~3月の繁忙期を避ける ・5月~9月の閑散期や更新前の交渉が大切。 ・周辺物件の家賃相場も調べておく ・高い建物ができたことで日当たりの悪化、新施設の騒音の影響、築年数が古い、駅から遠いなどがあれば、それをもとに交渉。 |

<持ち家の場合>

| 見直し方法 | メリット | デメリット | コツ、注意点 |

| 低金利の住宅ローンへ借換え | ・金利が低くなると、総支払額が減る ・月々の返済額を少なめに組み直すことができる |

・収入減、転職直後、病気療養中等の場合は、審査通過が難しくなる ・残債が少ない場合は、諸費用支払いで逆に損をする危険性もある |

・借換え後の金利、返済額を確認すること ・借り換え時の諸費用もチェックしておくこと |

| 住宅ローンの返済額変更 | ・月々の返済額を減らすことができる | ・金融機関によって条件が異なる ・金融機関によってはできない場合がある ・借入期間が延長するため完済時の年齢が高くなる ・変更後に滞納すると、一括返済を迫られる場合がある ・期間が延長することで、総支払額が増える |

・期間延長した場合の総支払額もチェックしておく ・今後滞納しないよう気持ちを引き締めることも大切 |

| 住宅ローンの金利タイプ変更

(固定→変動) |

・金利が下がると返済額を抑えることができる ・総支払額も減らすことができる |

・変更手数料がかかる。 ・固定を変動にすることで、今後どんどん金利が上がる危険性もある。 ・固定特約期間中は変更不可。 |

・今後の情勢も考慮した上で手続きすることが大切 |

水道光熱費の見直し

水道光熱費はちょっとした心がけで節約することができます。また毎月かかってくるものなので、1か月の節約は微々たるものでも長い目で見ると大きな効果が期待できます。

| 見直し方法 | メリット | 注意点 | |

| 電気料金の見直し | 新電力サービスに変更(ガスとのセット割も検討) | 電気代が安くなる | ・ライフスタイルに合わせて選ぶ必要がある ・申込を締め切っている電力会社も多い |

| 契約アンペア数を変更 | 基本料金が安くなる | ・ブレーカーが落ちやすくなる | |

| 支払方法を変更 | ・クレジットカード払いにするとポイントが貯まる ・手数料不要の支払方法で手数料節約 |

・コンビニ払いにすると手数料がかかる場合がある | |

| 電気節約を心がける

(例) |

電気代を抑えられる | 家族全員の協力が必要不可欠 | |

| ガス料金の見直し | ガス会社を変更する | ガス代が安くなる | 契約によっては手数料や違約金がかかる場合がある |

| 電気とセット契約にする | 電気もガスもお得になる | 電気と併せて検討する必要がある | |

| 料金プラン変更(時間帯別料金プランなど) | 上手に活用するとガス代が安くなる | ライフスタイルに合わせたプラン選びが必要 | |

| ガス節約を心がける

(例) |

ガス代を抑えられる | ・家族全員の協力が必要不可欠 ・シャワーヘッド購入等、一時的に費用がかかる場合もある |

|

| 水道料金の見直し | 水道節約を心がける

(例) |

水道代を抑えられる | ・家族全員の協力が必要不可欠 ・シャワーヘッド購入、食洗器購入等の費用がかかる |

通信費の見直し

スマホやインターネットなどの通信費も毎月かかりますね。家族が多いとスマホの台数も増えるため、通信費はバカになりません。

ここを見直すだけで大きな節約となるでしょう。注意点も含め、どの方法が一番お得か検討してみることをおすすめします。

| 見直し方法 | メリット | コツ・注意点 |

| 安いプランに変更する | お得な新プランに変更すると月々の通信料を安くできる | ライフスタイルに合わせたプラン選びが必要 |

| 安い通信会社に変更する | 月々のスマホ料金を減らせる | ・電話番号が変わる場合がある ・通信の質が下がる場合がある |

| 不要なオプションを解約 | 解約すると月々のオプション料金を減らせる | ・便利なオプションだった場合、後悔することもあるので注意 |

| 格安SIMを利用する | 通信料を大幅に減らせる | ・通信環境が悪くなることがある ・契約手続きを自分で行わなければならない ・キャリアメールは利用できない ・通話料が高くなることがある |

生命保険料の見直し

昔加入した保険をそのまま放置している場合は、保険の見直しをしてみるといいでしょう。

お得な新プランなども登場しているので、見直すことで保険料を減らすことができるかもしれません。同時に、今までよりも自分の生活スタイルに合ったプランを見つけられるかもしれませんね。

①現在の契約内容を確認

②月々支払える保険料金を検討する

③支払える保険料の範囲内で、ピッタリのプランを探す

ただし保険のプランは複雑で、切り替えのタイミングに悩む方も多いでしょう。焦って解約した後に病気が発覚するということも考えられます。

保険プラン変更は慎重に行う必要があるため、保険会社や保険代理店、保険の窓口などで相談し、損のない選び方をしましょう。

教育費の見直し

教育費がかさんでいることで生活費が足りないくらい厳しい状況になっている場合は、「その教育費は本当に必要なのか?」と、一度立ち止まって考えることも大切です。

子どもの為の教育費は削減したくないというのが親心だと思いますが、本人は「辞めたい」と思っているのに、親の方が受験・学歴・偏差値などにこだわっている場合も多いのです。

一度子どもともしっかり話し合い、不要な教育費(塾代、習い事代など)は思い切って削減してみると生活費にゆとりができるかもしれません。同時に子どもとの関係性も良好になることもあります。

また、料金の安い塾に変える(低額のアプリ、オンライン授業、通信教育などへの切り替えもおすすすめ)、奨学金を活用する、教育ローンの借換えを検討するなど、今の教育費をもっと安く抑える方法はたくさんあります。

子どもにも家計にもベストな方法を探してみましょう。

ローンの返済の見直し

忘れてはいけないのが、月々のローンの返済です。ローンと言っても、車のローン、教育ローン、カードローンなど、様々ですね。

借りたお金は、毎月必ず元金と利息を返済していかなければなりません。ただし返済が家計を圧迫している場合は、見直しが必要になります。

<ローンの返済の見直し>

| ローンの種類 | 見直し方法 | メリット | 注意点 |

| カードローン フリーローン |

低金利のローンへの借換え | 金利が低くなると月々の返済負担軽減 | ・審査を受ける必要がある。場合によって審査落ちの危険性もある ・選ぶ会社によっては利便性が落ちる場合もある ・延滞中の場合は借換え審査が難しい |

| 返済額の変更(期間延長) | 期間が延長されると、月々の返済額が減る | ・金融機関によっては受け付けてくれない場合がある ・期間延長により、総支払額が増える |

|

| 電話で相談 | 状況を正確に伝え、返済の意思があることを示すと、返済を継続するための案を提示してくれる(期間延長、一時的に利息のみの支払いなど) | 場合によっては債務整理を提案されることもある | |

| 質入れ | 質流れにする | 返済の義務がなくなる | ・預けていたものは戻らない ・買取してもらった方がお得 |

| 利息のみ支払う | ・期限を延長できる ・月々の負担も軽減 |

・いつまでも元金は減らない | |

| ・いつまでも元金は減らない 買い取ってもらう |

・返済の義務がなくなる ・質流れになるよりお得 |

・早い段階で買取りに変更しないと、質流れと同じになる ・最初から買取りにしたほうがお得 |

|

| 親・兄弟・親戚からの借入 | 借入相手に相談する

(例) |

返済負担を軽くできる | 返済の意思をしっかり伝えないと、関係性悪化の危険性がある |

| 公的融資 (生活福祉資金貸付制度) |

据置期間は返済なし | 最初は据え置き期間があり、返済する必要がないので、償還期間が開始されるまで返済の準備 | – |

| 社会福祉協議会へ相談 | 一時猶予や免除を受けられる可能性がある | ・一定の手続き・審査が必要 ・収入額によっては免除を受けられない場合もある |

|

| 公的融資 (母子父子寡婦福祉資金) |

支払い猶予 | 一時的に生活がひっ迫した場合に、1年以内の支払い猶予をもらえる | 完済が長引く |

また他にも以下のようなローンがある場合は、月々の負担を軽減しながら完済を目指すための計画を立てておきましょう。

・車のローン

・教育ローン

| 見直し方法 | メリット | 注意点 | |

| 車のローン | 車の売却 | ・ローン返済がなくなる ・売却額が手に入る ・車の維持費が0円になる |

・希望価格で売れない場合もある ・車がないことで生活が不便になる ・維持費は節約できるが、その後の交通費がかさむ危険性もある |

| 車の買い替え | ・燃費のいい車だと長い目で見るとお得 ・安い車だと、ローンを組んでも月々の支払いを減らせる |

・状況によっては新たにローンを組めないこともある ・頭金が必要な場合もある |

|

| ローンの借換え | ・金利が安くなると返済額も減らせる | ・審査に通過できない場合もある ・申込・審査・契約の手間が必要 ・必要書類の準備が必要 ・金利・返済額を抑えられる可能性もあるが、借り換え手数料がかかることがある |

|

| 返済期間延長・返済額変更 | ・期間が長くなると月々の負担も軽減される | ・例外措置なので、金融機関によっては受け入れ不可 ・期間延長の正当な理由が必要 |

|

| 教育ローン | ローンの借換え | ・さらに低金利のローンに借り換えるとお得 | ・借り換え手数料、諸費用が必要になる ・状況によっては審査に落ちることもある |

| 返済期間延長・返済額変更 | ・期間が長くなると月々の負担も軽減される | ・正当な理由があれば特例措置として受け入れてくれる場合があるが、金融機関によっては受け入れ不可。 |

債務整理も検討

お金がなく、返済が困難になった場合は、債務整理も視野に入れてみましょう。

債務整理をすることで一定期間借入やクレジットカードの発行ができなくなりますが、返済が困難で滞納し利息が膨らんでいくよりも、一度債務整理をして状況を改善させた方が良い場合もあります。

<債務整理の方法>

| 内容 | メリット | デメリット | |

| 任意整理 | 弁護士が借入先と交渉し、利息や支払額を減らす方法 | ・利息をカットしてもらえる ・過払い金があると借金が0円になることもある ・分割回数を増やすことで返済負担が軽くなる ・督促がなくなる |

・個人信用情報に登録され、5年~10年程度借り入れができなくなる ・費用がかかる(弁護士への着手金、報酬金など) ・借金がなくなるわけではない |

| 民事再生 | 中小企業が自社再建するための手続き。裁判所を通し、借金を大幅に減額する方法。 | ・事業は継続できる ・債務を減らせる ・会社再建の可能性もある |

・社会的信用の低下 ・諸費用がかかる(弁護士費用、予納金など) ・債務免除益課税がかかる |

| 自己破産 | 借金の支払い義務を免除してもらう方法 | ・借金は全て帳消しとなる ・取り立てがなくなる ・一定の現金と財産は手元に残せる |

・個人信用情報に登録され、5年~10年程度借り入れができなくなる ・職業、資格の制限がかかる ・官報に掲載される ・手数料がかかる(申し立て手数料、予納金、弁護士費用など) |

変動費の見直し

固定費の見直しをした後で、変動費の見直しもしてみましょう。

ただし変動費は、その月の気分や誘いの有無などに左右されるため、変動費を継続的に節約するのは難しくなります。ストレスがかからない程度に可能な範囲で努力することが大切です。

・食費

・日用品費

・交際費

・趣味、娯楽費

・交通費

・医療費

・衣料品費

・冠婚葬祭費

・雑費

・クレジットカードの支払い

など

むやみに「食事をしない」「遊びに行かない」と節約をするのではなく、無理のない程度にそれぞれの項目の予算を先に決めておく方法がおすすめです。

予算がないと「まあ、いいか」「少しくらい、いいか」とついつい使いすぎてしまう方もいれば、ほんの少し使っただけで罪悪感を持ってしまう方もいるでしょう。

しかし予算が決まっていると、残高をチェックしながら使いやすくなりますし、予算内に収めるよう努力しやすくなります。

収入に対して、節約後の固定費がどれくらいか分かった後で、無理のない範囲で変動費の予算を決めてみましょう。

また理想的な割合も参考にしておくと予算を決めやすくなるでしょう。

| 理想的な割合 | |

| 固定費 | 45% |

| 変動費 | 35% |

| 貯蓄 | 20% |

その他にも、簡単な節約方法をご紹介します。

・外食を控える

・マイ水筒を持ち歩く

・食材をまとめ買いする(スーパーに行く回数を減らす)

・買いものリストを作って、リストにないものは買わない(「特売」などにまどわされない)

・欲しいものがあっても即決しない(本当に必要か、帰ってからじっくり考えることが大切)

・会員割引、ポイントを上手に活用する

・定額サービス(サブスク)の解約(利用しなくなったのに、なんとなく契約したままの場合は解約がおすすめ)

・ジムに通うのをやめ、自宅で無料動画サイトなどを利用して体を動かす

・車通勤やバス通勤をやめ、自転車や徒歩で通う

・本を買わず、図書館で読む

簡単に出来そうなものから少しずつ行っていけるといいですね。

クレジットカードの支払いの見直し

クレジットカードを利用するとポイントが貯まるため、現金で支払うよりお得ですね。そのため、食費や日用品費も全てクレジットカード払いにしているという方も多いのではないでしょうか。

しかしクレジットカードで購入すると、どれくらい使ったのかを把握しにくくなってしまいます。うっかり使いすぎて翌月の支払いが困難になってしまう危険性もあるでしょう。

クレジットカードの支払いが毎月家計を圧迫している場合は、以下のような見直しも行ってみましょう。

ただし見直すことでデメリットが増える場合もあるので、どの方法が自分にとってお得で便利なのかをしっかり考えることも大切です。

| 見直し方法 | メリット | デメリット |

| 現金払いに変える | ・使った金額・残高を把握しやすくなる | ・ポイントが貯まらない ・現金を常に持ち歩く必要がある ・現金がない時は必要なものでも買えない |

| 返済方法の変更 (毎月払いをリボ払いに変更) |

・使いすぎても突然高額支払いとならない為安心 ・毎月の支払いは一定額なので管理しやすい |

・総支払額が増える ・完済が長引く危険性がある |

お金がない時の対処法「収入を増やす」

「お金がない」「生活費が足りない」という場合、お金を借りたり、支出を見直したりすることも大事ですが、やはり収入を増やすことも重要です。

収入が増えれば、お金を借りる必要も支出を見直す必要もなく、それまで通り生活していけますね。

収入を増やすことは簡単ではありませんが、可能な限り努力もしてみましょう。

本業で収入を増やす

まずは今の職場で、収入アップができないか検討してみましょう。例えば、以下のような努力をすることで昇進やボーナスアップなどが期待できるかもしれません。

・営業成績を上げ、昇給を目指す

・残業することで残業手当を増やす

・成果や功績をもとに給料交渉をする

・給与の高い部署への異動希望を出す

できる限りの努力はしたけれど給料アップは期待できないと感じた場合は、副業や転職も視野に入れましょう。

また転職を考え退職願を出すことで、引き留めるために給料を上げてくる会社もあります。

副業で収入を増やす

本業の職場の規定で副業を認めていない場合は難しいのですが、特に規定のない職場の場合は副業で給料をアップさせてみましょう。

最近はインターネットで手軽に行える仕事も増えているので、在宅でも稼ぐことができます。

いきなり何十万円も稼ぐことは難しくなりますが、月に数千円~数万円程度であれば可能でしょう。

ただし、副業することで休日がなくなってしまう危険性もあります。収入が増えても体を壊してしまっては本業も危うくなってしまうので、しっかり休みを確保しながらメリハリをつけて働くことが大切です。

<ネット副業例>

| 副業例 | サイト名 |

| クラウドソーシングサイトで仕事を受ける | クラウドワークス |

| Lancers | |

| フリマアプリで不要品を売る | メルカリ |

| 楽天ラクマ | |

| オークションで不要品を売る | ヤフオク! |

| オークファン | |

| 得意なことを披露してお金を稼ぐ | ココナラ |

| ポイントサイト | ビッコレ |

| ちょびリッチ。 | |

| アンケートモニター | マクロミル |

| リサーチパネル | |

| ヴィーナスウォーカー | |

| レシート買取りアプリ | ONE |

| CODE |

・株式投資、FXなど

・ネット証券(楽天証券、SBI証券など)

・仮想通貨(ビットコイン、イーサリアムなど)

・文字起こし

・アフィリエイト

・プログラミング

・Webデザイン

・イラスト

・ハンドメイド

株式投資はある程度の知識が必要になりますが、FXやネット証券は少額から行えるので初心者でも気軽に始められます。

また、最近はAIを活用したロボアドバイザーが登場しています。ロボアドバイザーを利用すると、投資の知識が全くなくてもロボが勝手に投資してくれるので安心です。ロボによっては手数料などが必要になりますが、短期間でも収益を狙いやすくなるためお得です。

その他にも「絵を描くことが好き」「裁縫が好き」など、それぞれ興味のあるものや得意なものを選んで副業してみると、案外楽しみながら思っている以上に稼ぐことができるかもしれませんね。

副業の注意点

お金がない時に副業は便利ですが、いくつか注意点があります。

・本職の就業規則を確認すること(就業規則で副業を認めていない場合は副業不可)

・体調管理、休み管理を怠らないこと

・詐欺に注意すること(詐欺アプリなどもあるので惑わされないよう、注意が必要)

・所得が年間20万円を超える場合、確定申告を行うこと

転職して収入を増やす

一般的に、収入は会社の規模によって変わる傾向にあります。もし今中小企業に勤めていて思うような収入が得られないのであれば、大手などに転職することで収入を増やすことができるかもしれません。

その他、以下のような転職は狙い目です。

| メリット | デメリット | |

| 同業種・同職種 | 今までの経験や知識を生かしながら収入アップを狙える | 会社によっては、競業行為を禁止する場合もある |

| IT系・通信系 | 高収入で、今後も年収がアップしやすい | 高度な知識、技術、スキルなどが必要 |

| 金融系 | 高収入で、今後も年収がアップしやすい | 金融系に関わるスキルが必要。 |

| 医療系 | 高収入で、今後も年収がアップしやすい | 国家資格、スキル、知識が必要 |

| 介護、福祉系 | 今後活躍の場が広がる可能性大。資格を生かして収入アップも期待できる | 身体的、精神的な負担が大きい |

同業種以外への転職の場合は、その業種に関する知識、資格などを得る必要があります。在職中に勉強しながらスキルアップを目指しておくといいでしょう。

長年勤めた会社を辞めて、新しい職場に行くというのは簡単なことではないかもしれません。しかし収入が少ないことで毎月赤字に苦しんでいるのであれば、何とかしなければなりませんね。

勇気を出して1歩踏み出してみると、もしかするとそれまでよりも自分にピッタリな仕事と出会えるかもしれません。

単発のバイトで収入を増やす

単発で日払いのバイトだと、その日のうちにお金を手にすることができますのでお願いがない時は便利です。単発のバイトで一般的なのは、以下のようなものですね。

・フードデリバリー

・イベントスタッフ

・仕分け作業員

・交通量調査員

・警備員

・監視員

・コールセンター

・チラシ配り

など

バイトによっては1日で1万円以上稼げるものもあるので、体力に自信のある方におすすめです。

また、次のようなちょっと変わったアルバイトも日払いが可能です。

・覆面調査(調査会社から依頼されたお店に行き、衛生状態やサービス、料理などについて調査しレポートにまとめる)

・カーシェアリング(所有している車を貸し出す)

・駐車場シェア(空いている駐車場を有料で貸し出す)

・写真、素材の貸し出しや販売(撮影した写真の貸し出し、販売)

・ペットシッター(ペットの散歩、食事などのお世話をする)

求人サイトでは、毎日様々な単発バイトの求人広告が掲載されています。興味のあるからはチェックしてみるといいでしょう。

手当金・給付金も利用してお金を増やす

状況に応じて受け取れる給付金があります。一定条件を満たしている場合、必要なタイミングで給付を受けることができます。

制度を知らないことでまだ受け取っていない給付金があれば、きちんと申請しましょう。

<手当金・給付金>

| 出産手当金 | 産休中で給料がもらえない時に支給されるもの(給料の3分の2) |

| 育児休業給付金 | 育児休業中に、休業前の賃金に応じた額の給付が受け取れる制度 |

| 休業特別支給金 | 労災保険の給付金に上乗せして支払われる給付金 |

| 休業手当金 | 職務上の病気やケガによる療養のため働けない時に支給されるもの |

| 失業手当 | 離職後、就職活動をするために支給される制度 |

| 再就職手当 | 失業手当の受給資格がある方が就職した場合に、手当の残りの一部が支給されるもの |

| 住宅確保給付金 | 新型コロナウイルス感染の影響で収入が減少し生活が困難になった方を対象に、家賃相当額を支給する制度 |

| 傷病手当金 | 病気休業中に生活を保障するために支給されるもの |

| 障害年金 | 病気やケガによって生活や仕事が制限された場合に受け取れる年金 |

| 被災者生活再建支援金 | 災害で住宅に損害を受けた場合に給付されるもの |

| 災害弔慰金 | 自然災害で亡くなった方の遺族に対し支給されるもの |

| 災害障害見舞金 | 災害で重度の障害を受けた場合に支給される給付金 |

お金がない時の対処法「支援制度を利用する」

お金がない時の生活をサポートしてくれる支援制度があります。一時的に支援してもらうことで再就職、転職ができれば、その後の生活費を確保できるようになるかもしれません。

どこからもお金を借りることができず、生活が困難になっている場合は、1人で悩まず支援制度をしっかり活用しましょう。

困った時に相談できる窓口もあるので、どうしたらいいか分からない方は、まず窓口で状況を説明し相談することが大切です。

<支援制度>

| 生活困窮者自立支援制度 | 生活に困窮している方に対し、支援員が相談を受けて支援プランを作成し、必要な支援を行っていく制度 <支援内容> ・自立相談支援事業 ・住宅確保給付金 ・就労準備支援事業 ・家計改善支援事業 ・就労訓練事業 ・子どもの学習・生活支援事業 ・一時生活支援事業 |

| 自立支援医療制度 | 心身の障害を除去、軽減するための医療費を軽減する制度 |

| 生活保護制度 | 生活に困窮する方を対象に、程度に応じて保護し、最低限度の生活を保障し自立を助ける制度 |

| 求職者支援制度 | 再就職・転職・スキルアップを目指す方が、月10万円の給付金を受けながら、無料の職業訓練を受講できる制度 |

お金がない時の相談場所

お金がない時、生活費がたりない時、どのような支援を受ければいいのか、今後どうすればいいのか迷ってしまったら、まずは以下のような窓口に相談してみましょう。

状況に応じて必要な支援や給付金の支給などを行ってくれますし、相談しアドバイスを受けることで今後どうするべきなのかが見えてくるかもしれません。

1人で抱え込んでいても何も始まらないので、行き詰ってしまった場合はまず相談してみることから始めてみましょう。

| 法テラス | 借金などの法的トラブルについての相談が可能 |

| 最寄りのハローワーク | 仕事についての相談が可能 |

| 地域の社会福祉協議会の相談窓口 | 生活福祉資金等の貸付金や自立支援事業などについての相談が可能 |

| よりそいホットライン (0120-279-338) |

どんな悩み相談も可能 |

お金がない時にしてはいけないこと

本当にお金がなくて困っていても、次のようなことは避けましょう。リスクが高く、さらに状況を悪化させる危険性が高いです。

いくらお金がない時でも「ヤミ金」はダメ

ヤミ金は違法な高金利で貸し付けを行う業者です。「誰にでも融資」「無職でも即日可能」等、甘い言葉で勧誘してきますが、1度借りると利息がどんどん膨れ上がり、支払いが困難になっていきます。

「ちょっとだけだから」「すぐ返すから」と数万円だけ借りたとしても、10日後には借りた金額の倍に近い返済を請求されることもあります。

返済ができなければ激しい取り立てが始まり、家族や親族にまで迷惑をかけてしまうかもしれません。

また様々な手法で、完済させないよう仕向けてくるので、いつまでもヤミ金と離れられなくなってしまいます。

どんなに困っても、ヤミ金に手を出すことはやめましょう。

お金がない時にギャンブルをする

お金がない時に一攫千金を狙ってギャンブルに走る方もいますが、これも危険です。

運よく勝ち続けることもありますが、実はギャンブルで年間の収支がプラスになるのは全体の1~2割程度と言われているのです。その他の約8~9割の方はマイナスになっているのです。

負ける可能性の方が圧倒的に高いのに、お金がない時にギャンブルに走るのはとても危険な行為ですね。ギャンブルに使うお金があれば、生活費の足しにしたほうがいいでしょう。

SNSでの個人間融資、闇バイト

最近はSNSで個人間融資や違法バイトの紹介などが行われていますが、これもまた危険です。

個人間融資の場合は、個人を装った闇金である可能性も高くなります。闇金ではなかったとしても、個人情報が流出したり、詐欺に遭ったりする危険性も高いので避けましょう。

また闇バイトも「高報酬」「初心者歓迎」「誰でも簡単」などの甘い言葉で勧誘してきますが、犯罪の手伝いである可能性が高く、1歩間違えると逮捕されその後の人生が大きく狂ってしまう危険性があります。

お金に困って焦ってしまう気持ちはわかりますが、そんな時こそ大きなトラブルに巻き込まれることが多いので、まずは一度落ち着いて状況を把握した上で、適切な対処法を行っていきましょう。

監修者コメント

一時的なお金の不足時には、不用品の売却や、最悪、カードローン等も検討しても良いでしょう。

ただし、これらは一時的な解決策であり、持続的な経済的安定のためには収入を増やしたり支出を見直す必要があります。

困ったら支援制度や相談窓口の活用も積極的に行いましょう。生活困窮者自立支援制度や生活保護制度など、日本にはさまざまな支援があります。具体的な情報を収集し、自身の状況に合わせた支援を受けて困窮状態から脱出しましょう。

<監修者プロフィール>

坂根 崇真(さかね たくま)

株や社債をはじめ、太陽光発電設備を2基など保有する個人投資家税理士。月間最高20万人が閲覧する資産運用ブログを運営。

税理士、一般社団法人 全国第三者承継推進協会 理事、株式会社坂根ホールディングス 代表取締役

【セミナー実績】 初心者向け!資産形成手法と税金セミナー(略)(主催:サンワード貿易株式会社) など

【著書】 相続実務のツボとコツがゼッタイにわかる本 (出版社:秀和システム)

【メディア実績】 Yahoo!ニュース、livedoor ニュース、Smart News、幻冬舎GOLD ONLINE、現代ビジネス ほか

【WEBサイト】

・秋田税理士事務所

・秋田県会社設立0円サポート

・秋田の税務調査レスキュー