【FPが答えます】住宅ローンは定期的に見直した方がいい?見直し方教えて!

住宅ローンの引き下げが続いている昨今では、わが家の住宅ローンも見直した方がトクかどうか気になっている方も多いのではないでしょうか?

そこで今回は住宅ローン見直しのタイミングや実際にトクかどうか見極めるポイント、その他注意点についてお伝えしていきたいと思います。

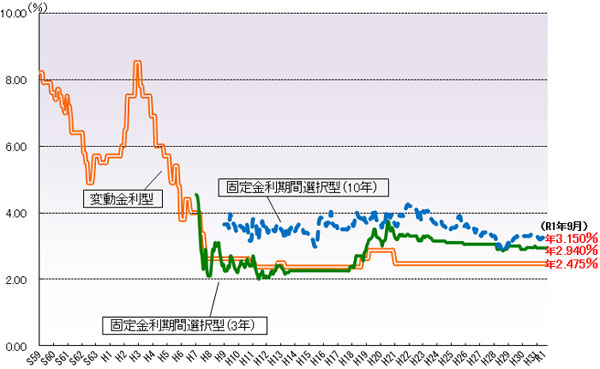

過去の住宅ローン金利の推移

住宅ローン金利がどのように推移してきたかを住宅金融支援機構が発表している過去30年間の店頭表示金利(「基準金利」とも言う。実際の借入金利はここから金利優遇を行った「適用金利」となる。)で見ていきましょう。

引用先:https://www.flat35.com/loan/atoz/06.html

引用先:https://www.flat35.com/loan/atoz/06.html

この期間の中で一番金利が高いのは平成3年(1991年)の8.5%(変動金利)ですが、そこからバブル崩壊を経て金利がどんどん下がり、現在(2019年9月)では2.475%にまで下がっています。

フラット35(住宅金融支援機構の全期間固定の住宅ローン)についても過去10年どれだけ金利が下がったか見ていくと、借入期間21年~35年の最低水準金利が2009年9月に2.40%であったのに対して2019年9月現在は1.11%と、この10年でも1%以上下がっています。

このことから、過去に住宅ローンを組まれた方であればいつでも十分借り換えを検討する余地があるということが言えます。

住宅ローンを見直すと本当にお得になる?

では、借り換えることによって本当にトクをするのでしょうか?これは金利以外の要素を検討していかなければなりません。

住宅ローンを借り換えるということは、現在組んでいる住宅ローンを全額繰り上げ返済して新たな住宅ローンを組む必要がありますので、それに対して費用が発生することになります。

住宅ローンの借り換え費用

借り換えの費用は大きく分けて

②保証料(無料のところもある。金利に0.2%上乗せして払う方法と現金で一括で払う方法がある。)

③融資事務手数料

の3つとなりますが、最初の住宅ローンで「②の保証料」を現金一括で支払っていた場合、未経過分の保証料が戻ってくる可能性があります。住宅ローンの借り換えの場合、この3つの費用を新たに支払ってもなおトータルでトクになるかどうかが判断のポイントとなります。

では、具体的には借り換えのためにどうしたら良いでしょうか。まず、各金融機関の借り換えシミュレーションサイトで具体的な数字を入力して比較していきますが、ここでシミュレーションする前にいくつか大事なことを決めていかなければなりません。

住宅ローン控除について

まずは現在住宅ローン控除を受けており、新たな借り入れで引き続き住宅ローン控除を受けたいのであればその要件(新たな住宅ローンの償還期間も10年以上であること)を満たす必要があるということ。

住宅ローンの金利タイプ

また、住宅ローンの金利タイプを今のままにするかどうかということです。住宅ローンの金利タイプは大きく分けて3つあります。

変動金利

一つが「変動金利」です。3つのタイプの中では一番低い金利なので人気がありますが、最大のデメリットは今後の金利変動リスクを自分で負わないといけないということです。

変動金利タイプの金利見直しは年に2回あり、見直し後の金利に上限はありません。長い目で見た将来には前述したような8.5%にもなる可能性もゼロではありません。

変動タイプの支払額に関しては多くの金融機関で「5年ルール」と「125%ルール」があります。

これは、金利が急に上昇した場合でも5年間は支払額を変えず、5年後に変える場合も前の支払額の125%を超えないというルールですが、支払額をコントロールしているだけであって金利が急に上昇した場合には元本が全く減らずに利息だけ払い続けることになる可能性もあるので注意しましょう。

固定金利期間選択型

また、もう一つの金利タイプは「固定金利期間選択型」と言われるもので、当初の固定金利期間は金利が変わりませんが、期間終了後はその時の金利の影響を受けます。

固定期間終了後に金利が上昇していればその時の金利で計算された返済額を支払うことになります。

全期間固定金利型

三つ目の金利タイプは「全期間固定金利型」です。住宅金融支援機構のフラット35の他、各金融機関も独自の全期間固定の商品を出しているところがあります。

他の住宅ローンの金利タイプと比較して若干金利は高いですが、将来の金利上昇リスクを負う必要がありません。

全期間固定金利の金利は年々下がり続け、現在では変動金利タイプと比較してもそれほど大きな差はなくなっています。

現在の世界経済全体を見てみれば、米中の経済摩擦や景気の悪化不安から各国の中央銀行は金利を下げている状況ですし、日銀も当面は金利を上げる様子はありません。

しかし、住宅ローンは長期間返済していくものなので、長い目で見れば金利が上がるリスクもあることを想定しておかなければなりません。

現在変動金利で住宅ローンを組んでいるのであれば、多少返済額が上がったとしても、将来の金利上昇リスクを避けるために全期間固定を選択するというのは堅実な判断であると言えます。

団信(団体信用生命保険)の内容

次に、団信(団体信用生命保険)の内容を検討して行きます。死亡や高度障害で以後の返済が不要になるオーソドックスなタイプのもの以外に、最近では金利を上乗せすることによって三大疾病、八大疾病保障などもカバーできる商品が増えています。

このような保障範囲の広い団信を選ぶ場合、気を付けて見ていただきたいのが保険金が下りる要件です。

これは各金融機関で内容が異なります。例えば60日間の所定の状態が続いて初めて保険金が支払われるのか、あるいはその疾病の治療を目的とした手術を受けただけでも該当するのかといった違いがあります。

こういった団信の内容も金融機関の比較の材料にすると良いでしょう。

借り換えのための融資の申し込み

借入期間・金利タイプ・団信の内容が決まったら、いよいよ借り換えのための融資の申し込みをすることになります。

最初に住宅ローンを借りた時とは自分のライフスタイルが変わっている場合があります。例えば転職したばかりであったり、収入が減っていたり、過去にローンを滞納したことがあったり、住宅ローン以外の借入額が多かったりといった場合には融資を断られる可能性もありますので、まずは融資が受けられるかどうかを金融機関に確認してみましょう。

金融機関によって融資の要件が異なりますので、一つの金融機関に断られたとしても他では大丈夫だったという場合もあります。

あきらめずにいくつかチャレンジしてみてください。

そしてもし、以前のローンの時に夫婦共働きだからとペアローンを組んでいる場合はそこも見直してもいいかもしれません。

ペアローンでローンを組んだ場合、夫と妻それぞれが住宅ローン控除を使えるというメリットがありますが、万一夫が亡くなっても妻の側のローンは残ります。

今後もし妻が出産・育児で家庭に入るような状況が考えられる場合は、ペアローンはでなく夫の単独借り入れにして万一の場合にも残された家族にローンが残らないようにする方が安心かもしれません。

フラット35やいくつかの金融機関では、配偶者を連帯債務者にすることで夫婦で団信に加入できるようなプランも用意されています(夫婦連生団信)。

夫婦どちらかに万一のことがあった場合は持ち分割合や返済割合にかかわらず住宅ローンがゼロになりますのでおすすめです。

他の金融機関から融資が受けられるとなった後で、ぜひ行っていただきたいのが現在住宅ローンを組んでいる金融機関です。

もし現在のローンのまま金利だけ引き下げてもらえたら借り換えのための保証料や手数料が不要になりますし、新たなローンを設定するための書類を用意する手間もなくなりますので交渉して損はないでしょう。

しかしながら交渉のための材料は必要となるので、そのために先に他の金融機関の借り換え要件を提示する必要があるのです。

以上、住宅ローンの見直し方について解説いたしました。

見直しの目安としては一般的に、金利が1%以上下がった場合、残債が1000万円以上ある場合、ローンの残りが10年以上ある場合と言われますが、そうでない場合もトクになるケースがありますし、また返済額が上がったとしても金利プランや団信などを見直した方がいいケースもあります。

各金融機関のシミュレーションサイトを活用しながら、家族のライフスタイルに合った借り換え方法を検討していきましょう。

CFP®、1級FP技能士

(株)ファイナンシャルファシリテーターズ 代表取締役

札幌市中央区南3条西25丁目2-5

011-215-7901

※以下の関連記事は「お金のプロへのインタビュー」編集部が執筆したものです。

住宅ローンの見直し方は?損することもある?滞納があっても大丈夫?

住宅ローン金利は市場に大きく左右されるもので、返している最中に「こんなはずでは」となることがあります。

ふと目にした広告で「住宅ローンの見直しで返済が楽になる」など出ていると、住宅ローンの見直しを真剣に考えてみようという気になるのは当然です。

とくに最近の住宅ローン金利水準は非常に低く、目を見張るものがありますよね。住宅ローンの見直し方とタイミング、知っておきたい注意点に関して見ていきましょう。

住宅ローンの見直し方は3種類

住宅ローンの見直しには、借り換え・金利プランの変更・繰り上げ返済と3種類の方法があります。

それぞれどのような内容なのかを理解しておかないと、自分に合う選択肢なのかが分かりません。それぞれの住宅ローンの見直し方法に期待される効果とどんな時に有効なのかを確認していきます。

他行の住宅ローン借り換え

住宅ローンの借り換えとは、今の住宅ローンより低金利で借入できる住宅ローンへ切り替える方法です。2018年6月現在の住宅ローンでは、1.0%を切る水準も珍しいものではなくなっています。それ以上の条件で支払いを続けている人なら、見直しによるメリットが得られるかもしれません。

これから住宅ローン契約を考えている人だったら、支払いを始めた当初の引き下げ金利が終わるタイミングでの見直しをおすすめします。

たとえば、じぶん銀行の「当初期間引下げプラン」を見てみましょう。「当初10年」を選択した場合、返済開始時には1.950%の引き下げ幅が適用されて、0.630%で借入できるとされていました。

10年が過ぎた後は、0.800%の引き下げ幅が適用されます。払い始めた当初より金利が高くなることとなり、このタイミングでもっと有利な住宅ローンがあれば、見直しも可能ということです。

住宅ローンの借り換えを行う時の注意点としては、健康状態によっては団体信用生命保険への加入が認められず、見直しはできないことがあげられます。

住宅ローンの多くは団体信用生命保険加入が契約条件に入りますから、もともとの契約を維持するほかないということ。

住宅ローンの見直しを前提として当初引き下げタイプの住宅ローンに加入しても、借り換えできるケースばかりではないことを理解しておきましょう。

住宅ローン金利プランの変更

住宅ローンの金利プランの変更とは、変動金利から固定金利にしたり固定金利から変動金利にしたりすることを言います。

金融機関規程の手数料が発生することもあるのですが、1万円前後と大きな負担にはならない金額の場合がほとんどです。

固定金利から変動金利への変更は一定の期間が過ぎてからしか行えない商品もあり、契約条件の確認が必要になってきます。

変動金利から固定金利の変更はいつでもできる金融機関が多いものの、毎月の返済額が高くなりやすいところはネックです。

「これからどんどん金利が上がってきそう。今の固定金利水準で試算した支払いなら家計が何とか耐えられる」など明確な理由があれば良いのですが、返済を楽にするために見直しを考えている状況では、逆効果になりかねません。

また、固定金利に変更するタイミングの条件が適用されることになり、見通しとは反対に金利がどんどん下がっていけばかえって損する判断です。

今後の金利動向は誰にも分からない以上、夫婦でよく話し合って判断する必要があります。変更後の総返済額や毎月の支払い予測などシミュレーションをきちんと行い、後悔しない判断をしてください。

住宅ローンの繰上げ返済

繰上げ返済とは、いつもと同じ支払いに上乗せして、まとまったお金を返済することにより、住宅ローンの返済を楽にする手法です。

住宅ローンの繰上げ返済を行うことで利息削減効果が得られて、総返済額の負担を軽減できるメリットがあります。

最近では繰上げ返済手数料無料の住宅ローンが増えていて、あえて余裕を持った返済プランを建てておき、家計の状況に合わせて積極的な繰上げ返済を行う人もいます。

住宅ローンの繰上げ返済には、毎月の返済額はそのままに支払い期間を短くする「期間短縮型」と返済期間はそのまま維持して毎月の返済額を少なくする「返済額軽減型」の2種類があります。

利息削減メリットが大きくなるのは、期間短縮型の繰り上げ返済です。では、具体的にはどのくらいの利息削減効果が得られるのか、仮定の数値を使ってシミュレーションをしてみました。

借入期間25年

全期間固定金利 1.7%

この住宅ローンに対して、10年目で100万円の繰上げ返済を行った場合を見てみます。繰上げ前の状況は、以下の通りの計算になりました。

現在の毎月返済額 102,350 円

現在のボーナス月加算額 123,168 円

残り返済期間 15年

期間短縮型を選択すると、次回からの毎月返済額は102,350円、ボーナス月加算額が123,168 円と変わりません。

その代わりに残りの返済期間が「14年 2ヶ月」と8ヶ月短縮されて、「280,869円」の利息削減効果が得られる計算となります。

返済額軽減型を選択すると、毎月の返済額が97,034円、ボーナス月加算額が117,104円と、少しは楽になりました。その代わりに返済期間は変わらずの15年で、133,552円の利息削減効果が得られる計算です。

住宅ローンの見直しで得する人・損する人

住宅ローンの見直し方法3種類を見てきましたが「結局どんな時に見直せば良いのか分からない」と感じた人も多いのではないでしょうか。

どんな人が住宅ローンの見直しで得する可能性が高く、反対にどんな人が損するリスクが高いのかを考えてみます。

住宅ローンの見直しで得する人はこんな人

いくつかの住宅ローンを調べてみて、今のローン条件との金利差が1%以上ある場合は借り換えを検討できます。

ただし、新しい契約をするにあたって手数料が必要です。新しい金融機関に支払う手数料はもちろんのこと、保証料や抵当権を解除して新しいものを設定する登記費用もかかってきます。

この手数料まで含めてメリットが得られるケースでなければ、住宅ローンの借り換えをする旨みはありません。

大まかには、借入残高1,000万円以上・残りの借入期間10年以上程度はあったほうがメリットが大きく、得する可能性が高いと言えます。

住宅ローンの見直しで損する人はこんな人

住宅ローンの見直しには、一定の時間がかかるものです。いくつかの金融機関に手数料を含めたシミュレーションを依頼して、総返済額の削減メリットを検証していく必要があります。

実際、住宅ローンの見直しに関心を持って情報収集を進めていても、途中で断念してしまう人が少なくはないそうです。

手続きにかかる労力まで考えた時に面倒になってしまい「そのうち、やろう」と後回しにしていくと、金利情勢がどんどん変わり、損することになりかねません。

今がチャンスと思った時に一定の時間を確保して一気に情報収集を進めるほど、得する可能性が高くなります。

住宅ローンの見直しを決めたからには、ある程度の労力が必要なことは覚悟、納得がいく結論が出るまでやり抜く気持ちが大切です。

金融機関との住宅ローン金利引き下げ交渉も考えよう

住宅ローンの借り換えを行う前に試したいのが、現在の住宅ローンの条件変更を交渉する方法です。

大々的に宣伝することは少ないのですが、金融機関に対して「金利を下げてくれないなら、他行に借り換えをしたい」と交渉することができます。

借り換えよりも手数料負担が軽く、事務的な手間もかからないところはメリット。金融機関としてもせっかくのお客さまを逃したくない気持ちが勝り、金利引き下げ交渉に応じてくれるケースは以外とあります。

金利引き下げ交渉を有利に進めるための準備

住宅ローンの金利引き下げ交渉をなるべく有利な条件で進めるために、いくつかの準備がいります。

まず、金利が低いネット銀行の借り換えプランを中心にシミュレーションを依頼して、意思表示をすることです。

実際に「ここを考えている」という具体的な数値を提示することが金融機関のプレッシャーになり、見劣りしないくらいの金利条件まで下げてもらえる可能性が高まります。

金利優遇幅の提示は金融機関のさじ加減とされることも多く、具体的な意思表示がないと相手が主導で進みがちです。「支店長に特別な許可をもらって」など大変有利な金利条件のように話していても、現在募集されている住宅ローンより見劣りする内容になっているケースはあります。

金融機関のペースに巻き込まれることなく明確な要求を伝えることこそ、返済額を圧縮して負担を軽くするためのポイントです。

自分だけでは交渉をうまく乗り切ることができるか不安に感じるようなら、住宅ローンの専門家のサポートを受けましょう。

住宅ローンを専門に扱っているFPの中には、一定の手数料を支払うことによって、金融機関との交渉に同席してくれる人もいます。

専門家が同席することにより金融機関も安易な条件を出しにくく、交渉がスムーズに進む可能性も高まるはずです。

フラット35は金利引き下げ交渉できない

金利引き下げ交渉をする大前提として理解しておきたいことですが、住宅金融支援機構が扱っているフラット35は、金利の引き下げ交渉に応じることはありません。

大規模な災害に合ったなど特定の事情がある場合には相談にのってもらえる可能性もありますが、市況の変化を受けての交渉はできないことを理解しましょう。

住宅金融支援機構は半官半民の位置づけにあり、一部の人だけ優遇することは公共の利益に反すると考えるのが通常です。

金利を下げてくれないようなら民間金融機関に借り換えしたい、という話しをしても「では、仕方ありません」となってしまいます。

【Q&A】住宅ローンの見直し方と相談先

住宅ローンの見直しに関して、よくある質問と回答をQ&A形式でまとめていきます。気になっている項目だけでも目を通し、住宅ローンの返済計画を考え直す際の参考に活用ください。

住宅ローンの滞納があった場合の見直し方は?

住宅ローンの借り換えを行うためには、あらためて審査が入ります。滞納している状況だと借り換えが認められる可能性が低く、きちんと払うことが先決です。

今のままでは返せないようなら、金融機関に相談しましょう。無理がない返済計画を作り直すリスケジュールを受けられる可能性があり、親身に相談にのってもらえます。

過去に延滞を起こしていると、今はきちんと払っている状況でも借り換え審査に影響するリスクが伴うものです。申込を行うことは可能ですが、借り換えが認められない可能性もあることだけは理解しておきましょう。

住宅ローンの見直しは誰に相談すれば良いの?

近年注目を集めているサービスで、住宅ローンの見直しを成功報酬でお願いできる業者があります。借り換えシミュレーションから住宅ローンの借り換え実行までを一連サポートしてくれて、削減できた金額の一部を手数料として支払う仕組みのサービスです。

住宅ローンの見直しが成功した時にしか手数料が発生しないうえ、削減幅が大きいほど業者の収入も高くなることから、手厚いサポートが受けられる可能性が高くなります。

この手の業者ではシミュレーションプランの作成を無料で受けられることも多く、自分だけで進めるより手軽です。テレビで紹介されて話題になったサービスもあるため、詳細を調べてみると良いでしょう。

今の金融機関の他の住宅ローンに借り換えはできる?

一般的には同じ金融機関内での借り換えはできず、他行の住宅ローンへ切り替えるもしくは金利交渉、金利プランの変更などで対応していくことになります。

同じ金融機関内の借り換えはできないとはいえ「もっと有利なプランに見直したい」と伝えることには意味があるので、担当者に話してみるのも良いでしょう。

金融機関の情報を定期的に得ることで、住宅ローン見直しのチャンスを逃さないメリットもあります。市場の金利動向と合わせて、定期的な情報収集がおすすめです。

住宅ローン見直しは何年くらいで考えるもの?

上で紹介している一定期間の優遇金利が終わるタイミングの他、5年置きが目安となります。

多くの金融機関では変動金利の見直しを5年ごとに行うケースが多く、新しい条件の適用になった時に返済額が変わる可能性も伴うためです。

そもそも毎月いくら払っているのかを把握しないと知らないうちに返済額が高くなっても気付かないため、定期的に記帳を行い、住宅ローンの引き落とし額を確認しましょう。

正しいお金の情報でライフプランの不安を払拭~FPサテライト株式会社代表取締役町田萌氏インタビュー

正しいお金の情報でライフプランの不安を払拭~FPサテライト株式会社代表取締役町田萌氏インタビュー 他社で融資を断られた人であっても、ぜひ力になりたい~フタバ株式会社様インタビュー

他社で融資を断られた人であっても、ぜひ力になりたい~フタバ株式会社様インタビュー 中小企業の資金繰り改善をお手伝いしたい~トムズパートナー 鈴木伸聡氏インタビュー

中小企業の資金繰り改善をお手伝いしたい~トムズパートナー 鈴木伸聡氏インタビュー 【中小企業診断士に聞いた】中小企業が銀行からお金を借りる!銀行の審査に通るために必要なこと

【中小企業診断士に聞いた】中小企業が銀行からお金を借りる!銀行の審査に通るために必要なこと FPにチャットで相談できる「お金の健康診断」が急成長~株式会社400F 加々美文康氏インタビュー

FPにチャットで相談できる「お金の健康診断」が急成長~株式会社400F 加々美文康氏インタビュー 住宅ローン審査に通過するコツをファイナンシャルプランナーに聞いてみた!【竹下FP事務所 竹下昌成氏】

住宅ローン審査に通過するコツをファイナンシャルプランナーに聞いてみた!【竹下FP事務所 竹下昌成氏】