家計を少しでもラクにしたい!家庭でできる節税対策教えて!【所得税編】

2019令和元年10月1日より、消費税が8%から10%に上がりました。食品などには軽減税率が導入されているとはいえ、今後の出費が増える可能性が高いことは否めません。

毎日、少しずつ節約することで増えた出費をカバーしていくことも大切ですが、生活レベルを落とすことなく手元のお金を増やせる節税対策を知っておくことも大切でしょう。

どのようにしたら節税できるのでしょうか。今回は所得税に焦点を絞ってご案内します。

節税ポイントを知るためには、まず所得税がどのように算出されているのかをおさらいしましょう。

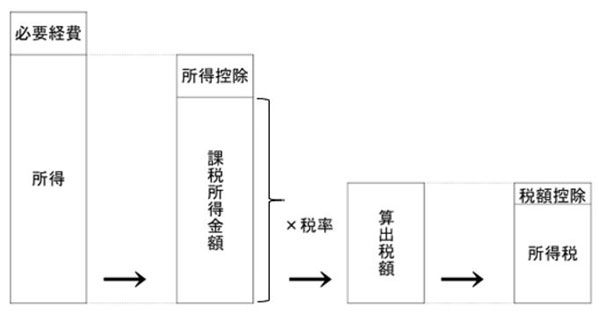

所得税算出の流れ

所得税は、個人の所得に対して課税される税金です。

所得とは、収入から必要経費(その収入を得るために必要な金額)を引いた金額のことですが、所得税は所得の全額に対して課税されるわけではありません。

所得からさらに引くことのできるものがあります。

例えば、家族を扶養している場合に引くことができるものとして、配偶者控除や配偶者特別控除、扶養控除などがあります。

本人や家族に障害がある場合には、障害者控除を適用することもできます。

そのほかには、生命保険や医療保険に加入している場合に適用できる生命保険料控除、地震保険に加入している場合に適用できる地震保険料控除、医療費がかかった場合に適用できる医療費控除、地方自治体などに寄附をした場合に適用できる寄附金控除、確定拠出年金を利用した場合に適用できる小規模企業共済等掛金控除などがあります。

所得から引くことのできるこれらのものを所得控除といい、全部で14種類あります。

所得から所得控除を引いた残りの金額を課税所得金額といいます。

この課税所得金額に税率を乗じて算出した金額が算出税額。

税率は、課税所得金額が少ない人には小さい税率を適用し、課税所得金額が多い人には大きい税率を適用する仕組み、超過累進税率(超過累進課税)となっており、2019年現在は5~45%の7段階になっています。

算出税額から住宅ローン控除や配当控除などの税額控除を引いた残りの額が、私たちが納めるべき所得税です。

<所得税算出の流れ>

所得税の額を少なくする、つまり節税をするためには、いくつかの方法があります。

例えば、必要経費を大きくして所得を小さくする、所得控除を大きくして課税所得金額を小さくする、税額控除を適用するなどです。

その中でも、所得控除には14種類もあるため、適用できるものを全て適用しているかを確認することが重要です。

会社員などの場合、会社に届出をしたり、確定申告をしないと適用できないものばかりです。

今回は14種類の所得控除の中でも、特に適用できるのにしそびれていることの多い医療費控除、適用しやすい寄付金控除、小規模企業共済等掛金控除をご紹介します。

医療費控除

医療費控除は、1年間にかかった医療費のうちの一定金額を所得から引くことができます。誰のために使った医療費が対象になるのかというと、同じ収入源で生活をする(生計を一にする)家族全員分です。

どのような医療費が対象になるのかというと、原則として病気やケガの治療に直接かかった医療費です。

病院で支払った費用や処方された薬代、処方箋がなく薬局などで自分自身で選んで購入した薬代、治療のためのマッサージや鍼灸の費用、松葉杖の費用などがあります。

治療に直接関わらないビタミン剤や予防接種、入院時にお医者さんや看護師さんへ差し入れる品物や謝礼などは医療費として認められません。

そのほかに医療費として認められる費用には、出産や分娩の費用、通院のために公共の交通機関を利用した場合の交通費、付添人が必要な場合には付添人の交通費などがあります。

また、バスや電車に乗れる状況ではなくタクシーの利用が必要な場合には、タクシーの費用も医療費として認められます。

所得から引ける医療費控除の額は、1年間に支払った医療費全額から、医療保険や高額療養費などによって受け取った金額を引いた金額からさらに10万円を引いた額です。

所得の合計額が200万円までの場合には、10万円ではなく所得の合計額の5%となります。また、医療費控除の額の上限は200万円です。

所得の合計額は、会社員の場合には源泉徴収票で確認することができます。

多くの方の場合、200万円を超えているので年間の医療費が10万円を超えていれば医療費控除を適用できることになります。

適用する場合には確定申告が必要となり、原則として領収書やレシートが必要になるので、捨てずに保管しておきましょう。

また、電車やバスを利用した場合の領収書は必要ないですが、タクシーを利用した場合には領収書が必要となります。

また、2017年よりセルフメディケーション税制 がスタートしました。

セルフメディケーション税制は、健康の維持増進や疾病の予防に一定の取り組みを行っている人が適用できます。

一定の取り組みとは、健康診断を受けていたり予防接種を受けていたりすることです。

セルフメディケーション税制の対象となるのは、スイッチOTC医薬品(医療用から転用された医薬品)の購入費用です。

スイッチOTC医薬品には、薬の箱などに「セルフメディケーション税制の対象」などと記載されているほか、レシートでは★印が記載されているので簡単に見分けることができます。

セルフメディケーション税制における控除額は、スイッチOTC医薬品の購入金額から1万2,000円を引いた額で、上限は8万8,000円です。

医療費控除とセルフメディケーション税制はどちらか1つだけ適用することができます。

なお、確定申告し忘れてた医療費は5年前までさかのぼって確定申告し直すことができます。

寄附金控除

寄附金控除は、地方公共団体などへ寄附した額が所得から引かれる対象になります。2008年から始まったふるさと納税制度で有名になりました。

ふるさと納税は、ふるさとはもちろん応援したいと思う自治体に寄附をできる公的な仕組みです。

寄附額のうち、2,000円以上の部分が寄付金控除の対象となります。

寄附をすると、寄附をしたお金が寄附先の地域貢献に役立つだけでなく、多くの場合、地域の特産品や名産品を返礼品として受け取ることができ、さらに節税につながるため人気が高まっています。

また、ふるさと納税を行う自治体数が5団体以内であれば、「ふるさと納税ワンストップ特例制度」を利用することができ、確定申告の手続きが不要になります。

「ふるさと納税ワンストップ特例制度」を利用したい場合、寄附時に自治体に申し出る必要があります。

申し出るといっても、多くの場合、寄附をするサイト上で「ふるさと納税ワンストップ特例制度を利用する」という欄にチェックを入れる程度のことです。

そうすると自治体から申請書が送られてくるので、記載して送付するだけです。申請書はA4用紙1枚に住所や名前、マイナンバーを記入するで難しいことはないでしょう。

小規模企業共済等掛金控除

小規模企業共済等掛金控除は、小規模企業共済や確定拠出年金を利用して掛金を積み立てた場合に、掛金全額が所得から引かれます。

個人型の確定拠出年金は、iDeCo(イデコ)という名称で知られています。

iDeCo(イデコ)は、自分自身で掛金を出しながら運用し、原則として60歳以降に運用結果を年金として受け取る年金制度です。

一時金で受け取ることも可能です。

掛金は毎月5,000円以上、1,000円単位で選ぶことができます。

上限額は、職業や立場によって異なります。

またiDeCo(イデコ)は、掛金が小規模企業共済等掛金控除の対象になって節税につながるだけでなく、運用益に対しても非課税になります。

さらに老後に受け取る時にも税制優遇があります。

所得控除以外にも節税できることが大きなメリットですが、拠出した掛金は原則として60歳以降にならないと受け取ることができないので、途中で資金不足にならないよう計画的に掛金額を決める必要があります。

その他にも適用できる所得控除があるかもしれません。ぜひこれを期に適用できるのに適用しそびれている所得控除がないか、確認をしてみてください。

また、実際に適用する際には国税庁のホームページなどで最新の情報を入手した上で手続きを行ってください。

ファイナンシャルプランナー

<講師>

資格の学校TAC専任講師、シンメトリー・ジャパン認定講師、NHKラジオ、金融機関、保険会社、不動産会社、東京証券取引所イベント、明治大学・獨協大学ほか高校大学 など

<主な著作>

ケータイFP3級(三省堂2014)

ケータイFP2級(三省堂2015)

ひとりではじめてイッパツ合格!FP技能士3級テキスト(学研教育出版2015)

など。

正しいお金の情報でライフプランの不安を払拭~FPサテライト株式会社代表取締役町田萌氏インタビュー

正しいお金の情報でライフプランの不安を払拭~FPサテライト株式会社代表取締役町田萌氏インタビュー 他社で融資を断られた人であっても、ぜひ力になりたい~フタバ株式会社様インタビュー

他社で融資を断られた人であっても、ぜひ力になりたい~フタバ株式会社様インタビュー 中小企業の資金繰り改善をお手伝いしたい~トムズパートナー 鈴木伸聡氏インタビュー

中小企業の資金繰り改善をお手伝いしたい~トムズパートナー 鈴木伸聡氏インタビュー 【中小企業診断士に聞いた】中小企業が銀行からお金を借りる!銀行の審査に通るために必要なこと

【中小企業診断士に聞いた】中小企業が銀行からお金を借りる!銀行の審査に通るために必要なこと FPにチャットで相談できる「お金の健康診断」が急成長~株式会社400F 加々美文康氏インタビュー

FPにチャットで相談できる「お金の健康診断」が急成長~株式会社400F 加々美文康氏インタビュー 住宅ローン審査に通過するコツをファイナンシャルプランナーに聞いてみた!【竹下FP事務所 竹下昌成氏】

住宅ローン審査に通過するコツをファイナンシャルプランナーに聞いてみた!【竹下FP事務所 竹下昌成氏】