どうする?今どきの教育費~知っておきたい教育資金の考え方・備え方~【FP熊谷氏執筆】

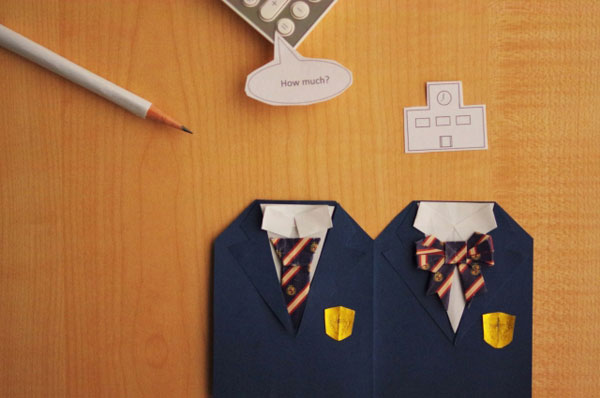

「1人あたり、どれくらい必要ですか?」子どもの教育費について、よく聞かれる質問の一つです。

それに対する明確な答えは、残念ながらありません。多様化、個人化の時代、人生の選択肢は様々。

子どもたちを取り巻く環境は、一昔前と比べ良くも悪くも大きく変化しています。ご家庭の価値観や子ども自身の特性により、かかってくる教育費は全く異なるため「一般的には」という話でまとめるのが難しくなっているのが現状です。

以前に比べると、小学校に上がる前から複数の習い事をしたり、小学校から塾に入る子どもが増えています。

また、特に都市部の傾向として、公立私立ともに中学校受験が特別なものではなくなってきています。これは公立トップ高校の中高一貫化が増えたことや、思春期前に受験を済ませたいと考える親が増えたことが影響していると言われています。

また、これまで一般的だった「高校までは公立に通わせ大学受験までに貯金」という教育費対策も、一概に良いとは言えなくなってきています。

たとえ公立に入っても、塾に入れば教育費は上がります。それならはじめから付属のある私立や、通常カリキュラムで大学受験もカバーできる「塾不要型私立」を目指す、というご家庭も増えているようです。

もし中学受験を考えるなら、4年生から入塾が当たり前。近頃ではゆとりを持ちたいなら3年生から、という話も耳にします。全体的に、入塾や初めての受験をする年齢が下がり、それに伴い教育費がかかる時期も前倒しになっているといえます。

教育費だけは、何を置いてもしっかり準備したい。そう思う親の気持ちはいつの時代も変わらないものです。

けれど、教育費にばかり目を取られ、老後破産に陥ってしまったら?結局子どもの負担になってしまうかもしれません。

教育資金計画は、子どもが自立した後の老後資金のことも考えた上で、バランスよく考えることが大切です。

1.教育費の考え方

教育資金を準備するにあたり、まずやるべきは「いつごろ」「何のために」「いくら必要か」を考え、予想することです。

およその進学時期は、お子さまの年齢で決まっています。受験のための塾代・受験費用・その他、入学にかかるお金(入学金・制服代・教材費ほか)など、いつ頃かかるのかはある程度わかります。

これは頭の中で考えるだけでなく、必ず書き出して「見える化」する事をお勧めします。

子育てに忙しい毎日、頭で考えたことはすぐに上書きされて忘れてしまいます。そしてまた、ふとした時に教育費の不安を思い出し、と繰り返していると、そのうち心が疲れてしまいます。

○年○月に○万円必要!と紙に書いておけば、無用な不安感はなくなり具体的に対策を立てることができます。

ただし、子どもの教育費を考える時には、必ず頭の片隅に置いて欲しいことが一つあります。

それは「どんなに親が必死に考えたとしても、子どもの行動は予想の斜め上をいく(ことがある)!」という事実。

全くそんなそぶりのなかった子が、将来に向けて大きな夢を語り出した時(本気で医者になりたい、世界で通用する人間になりたい等々)お金がないから無理!といって諦めさせるのは、親としては避けたい事態ではないでしょうか。

だからといって、無計画に貯蓄をつぎ込んで教育費にあてるわけにもいきません。先にも述べましたが、その時なんとかなっても、最終的に家計が破綻してしまっては意味がありません。

以上のことから、教育資金はいくつかのパターンを想定し、複数の方法で柔軟に準備する必要があります。

ある程度の諦めが必要な場合もあるかもしれませんが、ここまでやってダメならしょうがない、と思える準備をしていれば、親も子もある程度納得して前に進むことができます。

まずはざっくりと資金計画の土台を作り、そこから臨機応変に変更・修正していきましょう。教育費を考える時、時間は大きな味方になります。小さなことでもできることから、今すぐ始めましょう。

2.教育費に備える方法

いつどうなるか分からない教育費は、複数の方法で準備すると安心です。それぞれの特徴を理解して、無理なく教育費に備えましょう。

①いつでも使えるまとまったお金

何をおいても準備するべきは、いつでも使えるまとまったお金です。「いつでも使える」というのは、手元にキャッシュを置いておくということではありません。

金融商品や保険は、お金として使うために手続きが必要です。そういう手続きなしにすぐ「お金」として使える、という意味です。

教育費の支払いには「ある期日までにまとまったお金が必要」ということがよくあります。まだまだ現金払いが主流で、カードや分割払いができないことも。

現在全く貯金がないならば、まずは100万円を目標にしましょう。利息が全くつかないとしても、毎月8400円を10年積立てられれば実現可能な金額です。貯金の基本はコツコツ積立。職場に制度があれば、自動的に積立てができる「給与天引き」を利用しましょう。

最初から無かったお金と思えるため、無理なく続けられます。職場にそういった制度がない場合は、それに近い形で自分積立をすぐに始めましょう。

「余った分を貯金」は相当な強い意志が必要なのでお勧めできません。銀行に預けても大した利息は期待できませんし、投資でお金を増やしたいと思う事もあるかもしれませんが、まずは純粋に「いつでも使えるまとまったお金」を作りましょう。

②各種保険

教育費といえば学資保険という時代がありました。学資保険はあらかじめ設定した時期に給付金を受け取ることができる貯蓄型の保険です。

保険期間中に契約者(親)が死亡した場合、その後の保険料支払いが免除されるものが一般的です。以前ほど貯蓄性はありませんが、明確に教育資金として意識しやすく、自分の意思で積立をしていく自信がどうしてもない、という方には有効な選択肢と言えます。

また、もう一つの教育費対策として提案される保険に、「低解約返戻金型保険」があります。これは契約で決めたある時点を基準に、早く解約すると通常より低い解約金が、後に解約すると高い解約金が受け取れる商品です。

どちらの保険も、加入を検討する際には、目的にあった受取り時期を設定できるか、必ず確認しましょう。大学受験費用にあてるなら、受験の前に受け取れるかどうか確認してください。

保険を検討していると「返戻率」という言葉がよく出てきます。銀行預金金利などで用いられる「年利率」との違いを理解しましょう。返戻率104%の学資保険は「総支払い保険料が100万円とすると、受取れる保険金は104万円」という商品です。

大きなポイントは、返戻率には決まった期間がない、ということ。例えば「2歳で加入12歳まで積立、17歳で受取り」という条件で考えてみましょう。

この場合、10年間積立てた合計100万円がさらに5年後4万円増えて戻ってくる、ということです。100万円の預け入れで1年経つと4万円増える、年利率4%の定期預金(今の日本では非現実的な年利率ですが)とは、4万円増えるのにかかる時間が全く違います。

また積立中の保険料は、15年間という長期にわたり自由に使えないお金となります。ここは大切なところなので、しっかりと区別してください。

最後に、保険商品の多くは契約より早い時期に解約すると(低解約返戻金型保険ほどではないにしろ)元本割れします。

予期しなかった中学受験で、早い時期にまとまったお金が必要、という場合はどうするのかも含め、受け取り時期・保険金額については慎重に検討しましょう。

③各種奨学金

奨学金には大きく、国や地方自治体が行う公的なものと、私立学校や民間団体が独自に行うものがあります。

上手に使えば、大きな助けになる制度ですので、利用する可能性が出てきたらすぐに情報収集を始めましょう。

多くの奨学金には、応募締め切りや諸条件がある場合があります。早めの行動が肝心です。また、奨学金の名義は子ども自身であり、返済していくのは子どもです。

「訳がわからないうちに借金を背負わされた」と子どもに誤解されることのないように、必ず適切な時期に適切な説明をして、子どもが十分に納得した上で利用しましょう。

子どもにお金の心配をさせたくない、と見栄をはり、蓋を開けたら金銭的な理由で進学できなかった、という話は珍しくありません。

家族でお金の話をすることは、貴重な金銭教育の場にもなります。子どもは親が思うより、ずっと色々なことを理解できるもの。

これを良い機会と考え、家族で積極的にお金の話をする時間を作ってみるのも良いでしょう。

④教育ローン

教育ローンにも、奨学金制度と同様に公的なものと民間のものがあります。奨学金との大きな違いは、申し込むのは子どもではなく保護者であるということ。

ローンというからには教育と名がついていても「借金」という意識をしっかり持ちましょう。

利用にはそれぞれ要件があり、公的な教育ローンは所得が高いと利用できませんが、民間の教育ローンはある程度の収入が見込めなければ利用することができません。

もし、住宅ローンを持っている場合、さらに借金が増やせるのか、増やせたとしても、無理なく返済ができるのか。大学受験に合わせて利用を考えるなら、自らのセカンドライフに向けた老後資金作りの時期にも重なります。

できれば別の方法で対応をしたいところですが、どうしてもという場合には、よくよく考えた上で利用しましょう。

3.子供とお金の話をする大切さ

奨学金のところでも述べましたが、家族でお金の話をすることは、金銭教育という意味でもとても大切なことです。

ある程度の判断力がつくまでは、親が先のことを考え準備していく必要がありますが、子どもが成長するにつれて事情は変わります。

家計に余裕がない場合には、状況を正直に伝え、一緒にどう対処するかを一緒に考えていけばよいのです。変化のスピードが早い現代において、経済的に不自由なく生きていける保証はどこにもありません。

いずれ子どもは親の手を離れ、目の届かない場所で自分の力で生活しなければなりません。金銭教育は、自立していくためにとても役に立つものです。わが子の金銭感覚や人生観を知る、良い機会と捉えてみましょう。

4.まとめ

教育費というと、高い!!大変!!といった、ネガティブなイメージがどうしてもつきまといます。

しかし様々なことを考え悩んでしまうのは、何物にも代えられない大切なわが子がいるからこそ。

そして、教育費をかけられる時間はすなわち、子どもと一緒に過ごせる時間です。

そんな貴重な時間を、ストレスいっぱいに過ごすのはもったいないと思いませんか。様々な不確定要因に対応するための大きな味方は「時間」と「情報」です。

今後も教育制度は変わっていくでしょうし、今はまだ小さなお子さんが大学受験や就職を考えるころ、世の中がどうなっているかは誰にもわかりません。一つの正解にこだわらない、という柔軟性も必要になってきます。

どんなに良かれと思って準備しても、結局子どもの幸せは子ども自身が決めるもの。何が正解だったかの最終的な答えは、子どもが自立し、家庭をもって、孫が生まれて、それからやっと出るのかもしれません。

時に悩むこともあると思いますが「教育費の答えあわせはずっと先」と大きく構えて、今やるべき備えは何かを見極めましょう。そして、できることから今すぐ始めましょう。

こきあFP事務所 代表

〒273-0011

千葉県船橋市湊町2-12-24 湊町日本橋ビル6F

050-7130-2230

info@kumama-fp.com

正しいお金の情報でライフプランの不安を払拭~FPサテライト株式会社代表取締役町田萌氏インタビュー

正しいお金の情報でライフプランの不安を払拭~FPサテライト株式会社代表取締役町田萌氏インタビュー 他社で融資を断られた人であっても、ぜひ力になりたい~フタバ株式会社様インタビュー

他社で融資を断られた人であっても、ぜひ力になりたい~フタバ株式会社様インタビュー 中小企業の資金繰り改善をお手伝いしたい~トムズパートナー 鈴木伸聡氏インタビュー

中小企業の資金繰り改善をお手伝いしたい~トムズパートナー 鈴木伸聡氏インタビュー 【中小企業診断士に聞いた】中小企業が銀行からお金を借りる!銀行の審査に通るために必要なこと

【中小企業診断士に聞いた】中小企業が銀行からお金を借りる!銀行の審査に通るために必要なこと FPにチャットで相談できる「お金の健康診断」が急成長~株式会社400F 加々美文康氏インタビュー

FPにチャットで相談できる「お金の健康診断」が急成長~株式会社400F 加々美文康氏インタビュー 住宅ローン審査に通過するコツをファイナンシャルプランナーに聞いてみた!【竹下FP事務所 竹下昌成氏】

住宅ローン審査に通過するコツをファイナンシャルプランナーに聞いてみた!【竹下FP事務所 竹下昌成氏】