学費が足りない!奨学金制度で融資・給付を受ける方法

学生向けの支援制度「奨学金」は、誰でも利用して融資を受けたり、学費を給付してもらうことができるのでしょうか?

基本的な奨学金制度の仕組みや申込み方、返済義務がない給付方法や、お金の借り方、利息、限度額、保証人の有無、返済方法などなど、詳細をまとめました。

どんな人がお金借りれる?学費の給付が可能?奨学金制度の仕組み

奨学金は、経済的な理由によって修学が困難な学生に対し、経済的な支援を行う国の教育制作として誕生しました。学生や利用者の増加に伴い規模が拡大し、学生の4割が奨学金制度で学費を借りたり、支給を受けています。

しかし、近年奨学金でお金を借りている方の返済が困難になって、経済的な負担が長期化しやすい事が社会問題となっているため、文部科学省では学生の金銭的な負担を軽減するために、有利子の貸付から無利子の貸付への方針を強め、平成29年から給付型奨学金事業を開始しています。

また、無利子で学費を借りられる「奨学金」において、所得連動返還型奨学金を導入がスタートしました。奨学金は複数の団体、種類があるので、それぞれの特徴を踏まえて自分に適した学費の借入方法・給付方法を選びましょう。

主に奨学金制度を導入している団体とは?

奨学金制度は、日本学生支援機構(旧日本育英会)の他、「大学独自の奨学金制度、地方自治体の奨学金制度、民間団体・その他の奨学金」があります。

基本的には、奨学金の併用も可能ですが、複数の奨学金を利用してお金を借りる際には、返済負担を考えて計画的に学費を借りる必要があります。

また、奨学金制度で学費を借りる際には、それぞれの対象者、申込基準、資格など詳細をよく確認しておくようにしましょう。

今回は、奨学金で最も利用者が多い日本最大規模の機関である「日本学生支援機構」の奨学金でお金を借りる場合・給付を受ける場合についてまとめています。他の奨学金制度で学費を借りる方は、制度の内容に違いがあるため注意してください。

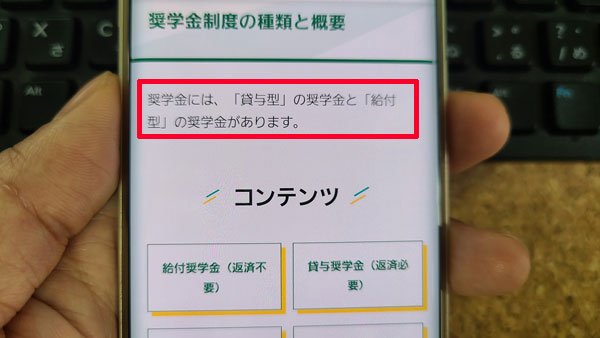

奨学金の給付型と貸与型の違いとは?

日本学生支援機構の奨学金制度(JASSO)では、お金の返済を原則とした「貸与型」のほか、原則返済義務のない「給付型」が用意されています。

給付型は、国費を財源とし、意欲と能力を有する学生が、学費を払うことができないという理由で、進学を断念することがないようにと設けられた制度です。

将来的に社会貢献できる人物であること、高い学習成績、成果を収めているなど、家計基準に加えて、貸与型(お金を借りる場合)よりも厳しい基準となっています。

※貸与型は有利子・無利子の2つのパターンで学費を借りることができます。

奨学金制度(給付型)が利用可能な対象者と申込基準

奨学金制度を利用できる基準は、世帯収入の基準を満たしており、学力に加えて進学の意欲や目的など、総合的に判断されます。

在学の状況要件

(1)3月に高等学校等(本科)を卒業予定の人

(2)高等学校等(本科)を卒業後2年以内の人※秋季に卒業予定の人も対象

経済的な要件

学力基準

▼進学前(予約採用)

1.高等学校等における全履修科目の評定平均値が、5段階評価で3.5以上であること(※1)

2.将来、社会で自立し、及び活躍する目標をもって、進学しようとする大学等における学修意欲を有すること(※2)

※1専修学校の高等課程の生徒等は、これに準ずる学修成績となります。

※2学修意欲等の確認は、高等学校等において面談の実施又はレポートの提出等により行います。

▼進学後(在学採用)

・1年次

1.高等学校等における評定平均値が3.5以上であること、又は、入学者選抜試験の成績が入学者の上位2分の1の範囲に属すること

2.高等学校卒業程度認定試験の合格者であること

3.将来、社会で自立し、活躍する目標を持って学修する意欲を有していることが、学修計画書等により確認できること・2年次以上

1.GPA(平均成績)等が在学する学部等における上位2分の1の範囲に属すること

2.修得した単位数が標準単位数以上であり、かつ、将来、社会で自立し、活躍する目標を持って学修する意欲を有していることが、学修計画書により確認できること

<参照>

・奨学金事業の充実-文部科学省-

・奨学金の制度(給付型)-日本学生支援機構-

奨学金制度(貸与型)でお金を借りることができる人

奨学金制度(貸与型)には、無利子の第一種奨学金と、利子の付く第二種奨学金があり、それぞれ申込資格、学力基準、家計基準などがあります。

申込み資格は以下のページで確認できます。

学費が足りない!奨学金(給付型)の申込み方法

「進学前に申し込む(予約採用)」の方は、在学している高等学校等の奨学金窓口に申し出をします。卒業した人は、在籍していた(卒業した)高等学校を通しての申し込みます。

高等学校卒業程度認定試験を合格した方、合格予定の方は、直接日本学生支援機構に申込みをします。

<参考>進学前に申し込む(予約採用)

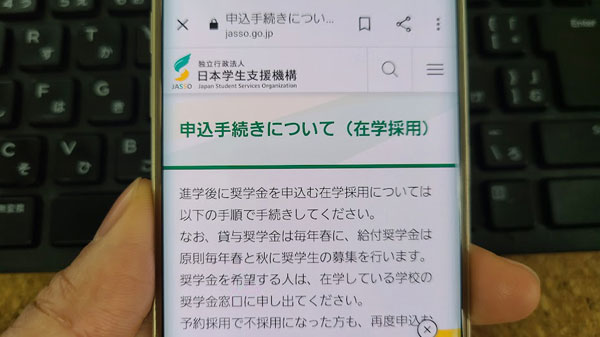

「進学後に申し込む(在学採用)」の方は、給付奨学金の場合、原則毎年春・秋に奨学生の募集を行いますので在学している学校の奨学金窓口に申し出てください。

<参考>進学後に申し込む(在学採用)

奨学金(貸与型)でお金を借りる際の申込み方法

奨学金を利用して学費を借りる際は、学校から申込みを行います。また、奨学金(貸与型)でお金を借りる場合も、「在学採用」と「予約採用」がありますので、ご自身が希望する学校に問い合わせてください。

奨学金でお金借りる際の保証人・連帯保証人は?

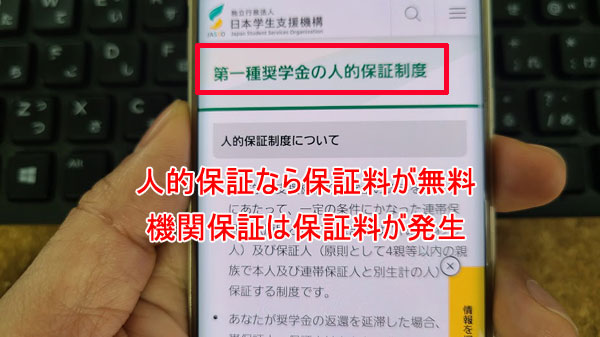

貸与型の奨学金で学費を借りる場合、「機関保証に加入する」または「人的保証(連帯保証人と保証人)を選任する」いずれかを選択する必要があります。

機関保証でお金を借りる場合は一定の保証料を支払います。保証料の目安は、月額500~2,000円程度で、貸与の月数、月額、利率、返還機関によって異なります。

人的保証でお金を借りる場合は、「印鑑登録証明書、、収入証明書」等の提出書類があります。保証人は4親等までの方となるため、保証人をお願いする場合には、早めに連絡をして承諾を得てくようにしましょう。

※機関保証・人的保証どちらとも学費を借りた本人(学生)が返済義務を負います。

申込から貸与開始までの基本的な流れ

日本学生支援機構の奨学金利用の募集がスタートします。募集が開始されたら、申込期限内に必要書類を提出します。推薦の方は、申込までに書類等を準備しておく必要があるため、在学中の方は指導教員に相談をしてください。

日本学生支援機構での審査の後、採用候補者決定通知が届きます。進学後、進学届等の必要書類を提出します。進学先からの採用の決定が通知された後、返還誓約書を提出し、貸与がスタートします。

申込から決定までに時間が掛かります。すぐに振込が行われるわけではないため、利用の際には注意してください。

どの奨学金でお金借りる?奨学金制度(貸与型)の種類と特徴

奨学金(貸与型)の制度でお金を借りる場合、国内の奨学金および、海外留学のための奨学金(海外留学の奨学金)があります。

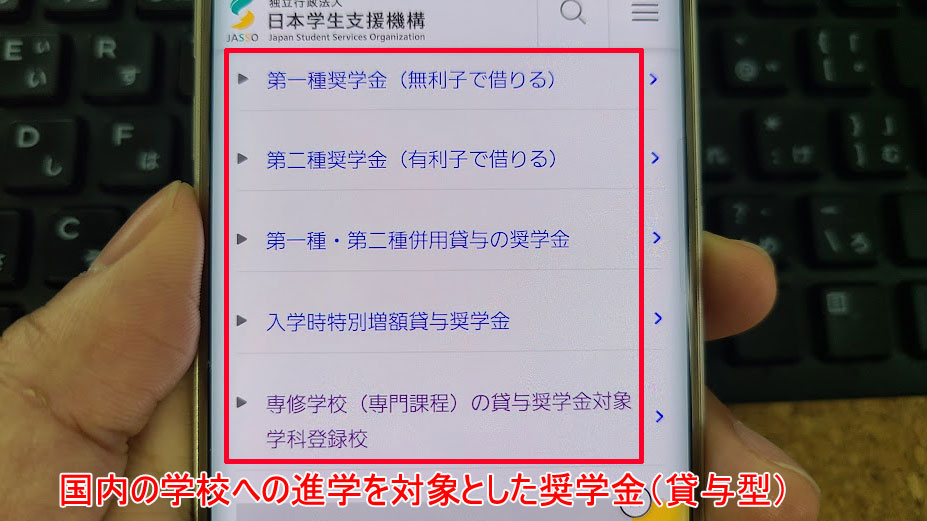

「第一種奨学金(無利息)」と「第二種奨学金(有利息)」に加え、「国内向けor海外向け」など、種類によって利息や選考基準が変わります。

自分にピッタリな奨学金で学費を借りるようにしましょう。

国内の学校への進学を対象とした奨学金でお金借りる

第一種(無利息)でお金借りる条件

| 貸付対象 | ・進学前(予約採用):国内の大学院、大学、短期大学、高等専門学校、専修学校(専門課程)に在学する学生・生徒 ・進学後(在学採用):正科生で、経済的理由により修学に困難で優れた学生等であると認められる人 |

| 利息 | 無利息 |

| 借りれる人 | 特に優れた学生、および経済的理由により著しく修学が困難な人 |

| 借り入れ額 | 学校種類別、入学年度、通学形態なだおによって定められた貸与月額のいずれかを選択 |

第二種(有利息)でお金借りる条件

| 貸付対象 | ・進学前(予約採用):国内の大学院、大学、短期大学、高等専門学校、専修学校(専門課程)に在学する学生・生徒 ・進学後(在学採用):正科生で、経済的理由により修学に困難で優れた学生等であると認められる人 |

| 利息 | 平成19年4月以降に奨学生に採用された方の利率はこちら |

| 借りれる人 | 第一種奨学金よりゆるやかな基準で選考された人 |

| 借り入れ額 |

▼大学:月額20,000円~120,000円 ▼短期大学:月額20,000円~120,000円 ▼大学院:月額50,000円、80,000円、100,000円、130,000円または150,000円 ▼高等専門学校:月額20,000円~120,000円 ▼専修学校:月額20,000円~120,000円 |

外国の学校への進学、海外留学のための奨学金でお金借りる

第一種奨学金(海外協定派遣対象)でお金借りる条件

| 貸付対象 | 3カ月以上1年以内の期間で短期留学する方(国内奨学金を受けている方はの併用は不可) |

| 利息 | 無利息 |

| 借りれる人 | 国内申込基準を満たし、経済的要件に合致する方 |

| 借り入れ額 | 国内在学校に入学した年度により、選択できる貸与月額が異なる。 ⇒詳細 |

第一種奨学金(海外大学院学位取得型対象)で学費を借りる条件

| 貸付対象 | 日本学生支援機構の給付奨学金「海外留学支援制度(大学院学位取得型)」に採用された方で、当該奨学金の給付を受けてもなお、経済的支援を必要とする人。金 |

| 利息 | 無利息 |

| 学費を借りられる人 | 学業成績要件、語学要件、年齢制限等の基準に満たす方 |

| 借り入れ額 |

▼修士課程相当:月額50,000円・88,000円 ▼博士課程相当:月額80,000円・122,000円 |

第二種奨学金(短期留学)で学費を借りる条件

| 貸付対象 | 国内の学校に在学中に、海外の大学・大学院へ3か月以上1年以内(ダブルディグリープログラムの場合は2年以内)の短期留学を希望する方 |

| 利息 | 利率の算定方法(利率固定方式又は利率見直し方式)は、奨学金の申込時に選択。 ⇒採用された実際の利率 |

| 申込資格 | 国内在籍学校の学生交流に関する協定等に基づく留学、留学により取得した単位が国内在籍学校の単位として認定される留学。 |

| 借りれる人 | 学力基準と家計基準を満たしている方 |

| 借り入れ額 |

▼大学:2万円・3万円・4万円・5万円・6万円・7万円・8万円・9万円・10万円・11万円・12万円の選択制 ▼大学院:5万円・8万円・10万円・13万円・15万円の選択制 ※一部増額貸与あり |

| 借り入れ期間 | 3カ月以上1年以内または、学位取得に1年以上の期間が必要な場合は2年 |

第二種奨学金(海外)でお金借りる条件

海外の大学・大学院に進学する前に申込みを行う「予約採用」と進学後の「在学採用」を行っています。

| 貸付対象 | 海外の大学、大学院へ進学(入学又は編入学)を希望している人で卒業校の長からの推薦を受け、学費を支払えないという理由により修学に困難があると認められる人。 |

| 利息 | 奨学金の貸与終了時に決定した利率に基づく利子が発生 ⇒採用された実際の利率 |

| 申込条件 | 機関保証制度および人的保証制度の両方への加入が必要。 |

| 学費を借りられる人 | 優れた資質を有し、経済的理由により修学が困難と認められる方 |

| 借り入れ額 |

▼大学:2万円・3万円・4万円・5万円・6万円・7万円・8万円・9万円・10万円・11万円・12万円の選択制 ▼大学院:5万円・8万円・10万円・13万円・15万円の選択制 |

利率固定方式・利率見直し方式 どちらの金利で学費を借りる?

第二種奨学金では、「利率固定方式」と「利率見直し方式」の2つから選択してお金を借りることが可能でが、どちらを選んで借り入れした方が良いのでしょうか?それぞれの特徴を踏まえて比較してみました。

利率固定方式で学費を借りる

利率固定方式とは固定金利のことで、市場金利が上昇した場合であっても返還利率が変動しません。市場金利が下降した場合でも変換利率が変動しないため、一定の金利で返還していきます。毎月の支払が固定されているので、計画的にお金を返済しやすいというメリットがあります。

利率見直し方式で学費を借りる

利率見直し方式とは変動金利のことです。約5年で金利が見直されるため、市場金利が上昇した場合には高い利率が適用され、市場金利が下降した場合には低い利率が適用されます。金利が変動するため、支払い額にも違いが出てきます。

固定or見直し、どちらで学費を借りれば良い?

平成30年3月の利率固定方式は年0.22%、利率見直し方式は年0.01%です。利率見直しの金利の方がお得にお金を借りれますが、奨学金の返済は最長で20年にもなるため、将来的な見通しは難しいので、金利上昇のリスクを回避したい方は固定方式で学費を借りましょう。

日本学生支援機構に返済利率が公表されています。利率見直しを検討している方は、最新の情報を確認してみてください。

<参考>https://www.jasso.go.jp/shogakukin/seido/riritsu/riritsu_19ikou.html

知っておきたい奨学金の利息のお得な特徴

奨学金の場合、在学中は無利息で利用することができます。卒業後から利息が発生するため、利息負担を大幅に抑えて学費を借りられる点が大きなメリットです。

また、最大金利は年3%のため、年10%の利息負担になる事がほとんどの銀行融資や消費者金融の金利と比べると、圧倒的に低い利息でお金を借りれます。

奨学金の返済方法

奨学金でお金を借りた場合、いつから返還がスタートするのでしょうか?また、どのように返済をすれば良いのか?奨学金の返済方法についてまとめました。

奨学金の返済はいつから始まる?

奨学金の返済は、貸与終了の翌月から7カ月目より開始されます。3月で貸与が終了した場合、10月から返済が始まります。在学中に返還てびきが配布され、返還確認票が渡されます。返還説明会もあるので、きちんと返済に関して理解した後、卒業後にスムーズな返済がスタートします。

どれくらいで完済する?返済期間の目安

奨学金の返済期間と回数は、選択した返還方式によって異なります。完済までの平均機関は、8~16年と言われており最長で20年です。

多くの人は30代で借金を完済していますが、30代は結婚による生活スタイルの変化により、住宅や育児の費用負担が重なりやすいという側面を持っています。そのため、お金の借り過ぎには注意しなければいけません。

無駄に貸与額を上げず、繰り上げ制度を利用するなどして、早めの完済を目指して将来の負担を軽くしましょう。

学費の返還方法の選択について

支払い方法

●月賦返還・・・月賦金を返還回数に応じて毎月引き落とされます。

●月賦・半年賦併用返還・・・借用金額のうち、半分を毎月払い、もう半分を半年ごとに支払います。

返済方式

●定額変換方式・・・貸与総額に応じて月々の返還額を算出し、返還完了まで定額で行う制度です。

●所得連動返還方式・・・前年の所得に合わせ、その年の毎月の返還額が決まります。そのため、返還期間が一定ではありません。また、所得連動返還方式を選ぶ場合には、マイナンバーの提出が必要です。

第一種の返還方式では、定額返還方式または所得連動返還方式を選択することができますが、機関保証への加入が必要になります。また、月賦返還のみでの支払いになるので利用する際には注意してください。

学費を繰り上げ返済する

奨学金の返済を繰り上げしたい時は、スカラネットパーソナル、郵送、FAX、電話から申し込みをした後、口座振替または振込用紙での振込で、繰り上げ返済することが可能です。繰り上げ返済をする事により、返済期間が短くなり、利息分の返済負担を減らす事ができます。手数料は掛かりません。また、機関保証を選択していた方は、繰り上げ返済により保証金が戻ってくることがあります。

具体的な返還例

●第一種奨学金で国・公立4年生自宅通学の場合

貸与月額45,000円、貸与月数48カ月、貸与総額2,160,000円、返還月額12,875円、返済回数168回(14年)

奨学金は、借金という意識が低い方も多いのですが、200万円程お金を借りた場合、無利息でも完済に14年かかるので、将来的に奨学金の支払い負担に悩まされないよう、学費を借りる際には注意が必要です。

返済を延滞した場合はどうなる?

奨学金の返済で、延滞をすると保証人に対して、文書と電話での督促が行われます。債権会社が自宅に訪問し、督促を行うこともありますが、直接現金を徴収することはないため、詐欺などに遭わないように気を付けて下さい。

返済が遅れてしまった場合には、延滞金が発生してしまうので、返済が困難である時は延滞する前に、返還期限の猶予や減額の制度を利用しましょう。

奨学金制度でお金借りる際に注意するポイント

奨学金制度でお金借りる時に注意すべきポイントをまとめました。学費を借りた後に困らないためにもあらかじめチェックしておきましょう。

入学金を奨学金で借りたいとき

奨学金制度で申込みをした場合、貸与の振込が始まるのは、早くても4月以降となるため、入学金の支払いに間に合いません。入学金の支払いに奨学金でお金を借りたい方は、入学一時金として貸与する「入学時特別増額」もありますが、振り込まれるのは5月頃となるので、入学金に充当する事が出来ません。もし、入学金を用意する事が難しい方は、国の教育ローンでお金を借りましょう。

国の教育ローンの特徴

日本政策金融金庫の教育ローンで、合格後に入学が決定すれば、お金を借りる事ができます。金利は固定で年1.76%で最大350万円が上限です。(海外留学資金の場合は最高450万円)申込後20日程度で入金されるため、早めにお金を借りることで入学金に充当する事が可能です。幅広い世帯年収の方が借り入れでき、奨学金との併用も可能です。

<参考>

⇒国からお金を借りる様々な方法

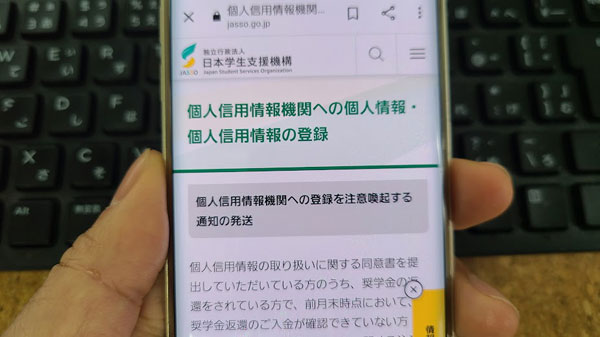

奨学金は個人情報機関に記録される

奨学金の返済は長期に渡ります。返済が厳しくなり、延滞する方も珍しくないため社会問題にもなっていますが、個人情報機関に記録されるため、問題があれば他の金融機関からのお金を借りたり、クレジットカードを作るのが難しくなります。

住宅ローンやカードローン、クレジットカードの利用などに制限が掛かる事もあるので、延滞せず、借りたお金はきちんと返済するようにしてください。

参考:https://www.jasso.go.jp/shogakukin/entai/kojinjoho.html

学費を借りる前に!奨学金のメリット&デメリットまとめ

奨学金は非常に便利な制度ですが、実際に学費を借りる際は将来的に困らないためにも、メリットとデメリットをよく理解して利用するようにしてください。

奨学金のメリットまとめ

●経済的に進学が厳しい家庭で利用が可能

●社会人になってからの返済で良い

●給付型なら返済義務がない

●第一種は無利子で学費を借りられる

奨学金のメリットは、家庭の経済状況に関わらず、優秀であればあるほど、金銭的な負担を抱えずに進学できることです。実力さえあれば、最高で無償で勉学に励めます。

奨学金のデメリットまとめ

●奨学金だけでは学費が足りないことがある

●給付や無利子の奨学金は審査が厳しい

●完済まで長期化しやすい(最長20年)

●入学金に充当することが出来ない

●信用情報に影響する

●保証人が必要

奨学金で学費を借りるデメリットは、貸与型や有利子は完済まで長引きやすいことです。例えば、毎月5万円の返済を選択した場合、初任給20万なら保険料、年金等の支払いを差し引くと、貯蓄額はわずかしか残りません。借金の返済が困難になるケースもあるので、計画的に借り入れしなければいけません。

このサイトの監修者・専門家

このサイトの監修者は、株式会社タンタカの代表取締役「丹野貴浩(⇒プロフィールはこちら)」で、簿記1級の資格を持ち、10年以上、クレジットカードやローンなど金融系のWEBメディアを運営・管理している金融メディア運営の専門家。

このサイトの監修者は、株式会社タンタカの代表取締役「丹野貴浩(⇒プロフィールはこちら)」で、簿記1級の資格を持ち、10年以上、クレジットカードやローンなど金融系のWEBメディアを運営・管理している金融メディア運営の専門家。

正しいお金の情報でライフプランの不安を払拭~FPサテライト株式会社代表取締役町田萌氏インタビュー

正しいお金の情報でライフプランの不安を払拭~FPサテライト株式会社代表取締役町田萌氏インタビュー 他社で融資を断られた人であっても、ぜひ力になりたい~フタバ株式会社様インタビュー

他社で融資を断られた人であっても、ぜひ力になりたい~フタバ株式会社様インタビュー 中小企業の資金繰り改善をお手伝いしたい~トムズパートナー 鈴木伸聡氏インタビュー

中小企業の資金繰り改善をお手伝いしたい~トムズパートナー 鈴木伸聡氏インタビュー 【中小企業診断士に聞いた】中小企業が銀行からお金を借りる!銀行の審査に通るために必要なこと

【中小企業診断士に聞いた】中小企業が銀行からお金を借りる!銀行の審査に通るために必要なこと FPにチャットで相談できる「お金の健康診断」が急成長~株式会社400F 加々美文康氏インタビュー

FPにチャットで相談できる「お金の健康診断」が急成長~株式会社400F 加々美文康氏インタビュー 住宅ローン審査に通過するコツをファイナンシャルプランナーに聞いてみた!【竹下FP事務所 竹下昌成氏】

住宅ローン審査に通過するコツをファイナンシャルプランナーに聞いてみた!【竹下FP事務所 竹下昌成氏】