ファクタリングとは?売掛金の現金化は違法?仕組みを解説

ファクタリングとは、自社で抱えている売掛金をファクタリング会社に買取ってもらって、スピーディに現金に換える資金の調達方法です。

膨れ上がっている売掛金を現金化することで、資金繰りの悩み解決にもつながります。

また、ファクタリングは融資とは違い、売掛金を現金化するだけなので、自社が赤字を抱えていても比較的審査に通りやすいと言われており、審査通過率95%というファクタリング会社もあるくらいです。

ただしファクタリングはまだまだ知名度が低いため、違法性に関する議論や、トラブルやデメリットもあります。

ファクタリングの正しい仕組みや融資との違い、メリットとデメリット知って、いざという時に賢く活用できるようになりましょう。

ファクタリングとは?

ファクタリングは「売掛債権買取業務」のことです。

未回収の売掛け金を買い取ってもらって現金を受け取ったり、売掛債権に保険をかけることでリスクを回避するサービスのことをファクタリングと言います。

日本の企業間取引では、品物を先に収めて代金の回収は後から行う、「信用取引」で行われることが一般的ですが、この場合、売掛金の入金が遅れてしまうと資金繰りが困難になってしまうこともあります。

ファクタリングを利用すれば、資金が必要な時に速やかに現金を作ることもできますし、取引先に倒産の恐れがあるなど、売掛金の回収に不安がある時でも未回収状態である売掛金を現金に換えられるので安心です。

売掛金を買い取るのはファクタリング会社

ファクタリングを行うには、売掛金を買い取ってもらう必要がありますが、この買取を行うのがファクタリング会社です。

ファクタリング会社は本来入金される予定の売掛金から手数料を引いた金額を利用者に支払います。

そのため、ファクタリングを利用して現金化する場合、必ず売掛金の額面より少ない金額になってしまうのですが、スピーディに現金化できるという非常に大きなメリットがあるわけです。

ファクタリングには「買取」と「保証」の2種類ある

ファクタリングには、

・売掛金に保証をかけてリスクを回避するファクタリング

の2種類があります。

買取ファクタリング

買取ファクタリングは売掛金(売掛け債権)をファクタリング会社に買い取ってもらうことで現金化する手法なので、現金が早急に必要な場合に使うファクタリングになります。

買取ファクタリングでは、まず売掛金をファクタリング会社に売却して手数料を引かれた金額を受け取ります(これで自社には現金が入る)。

後日、取引先からの入金があったらファクタリング会社へ支払いを行なって、取引が完了となります。

こういった流れになることから買取ファクタリングは「資金調達を目的としたファクタリング」になります。

買取型ファクタリングの注意点

買取型ファクタリングを行うと、債権が自社からファクタリング会社に移ることになりますので、取引先との契約において債権譲渡を禁止する条項があると行うことができません。

しっかり契約書を確認して買取型ファクタリングを利用しないと契約違反となってしまうこともあります。

ただ、取引先に知られずにファクタリングを行う方法もありますし、2020年4月に民法466条の改正が行われたことはご存知でしょうか。

新民法上では契約書で債権の譲渡を禁止していても、これによって債権譲渡の効力は妨げられない(有効である)とされました。

譲渡制限条項が完全に意味を失う訳ではありませんが、買取ファクタリングがこれまでよりも行いやすくなったと考えることもできそうです。

保証ファクタリング

保証ファクタリングとは、取引先が万が一倒産した場合に備えて、売掛金を保証してもらうためのサービスのことです。

ファクタリング会社が取引先の信用調査を行い保証の範囲を決めて、万が一の際にはその範囲内で売掛債権の保証してもらうことができます。

すぐに現金が必要というわけではないけど、取引先の信用力に不安がある場合や、売掛債権回収リスクを減らしたいときに保証ファクタリングは有効です。

保証ファクタリングの注意点

保証ファクタリングの働きは保険と似ているため、取引先の倒産など万が一のことが起こってはじめて現金を受け取ることができます。

また、倒産したからといってすぐにキャッシュが手に入るわけではなく、ファクタリング会社が調査を行い「売掛金回収は不能」と判断しないと保証金はもらえません。

そのため、保証ファクタリングは現金回収までに非常に時間がかかることがあります。

ファクタリングの仕組み

ファクタリングには、

・取引先(債務者)

・ファクタリング会社

の3社が関わってくることになりますが、ファクタリングの種類によっては自社とファクタリング会社の2社間で行うものも存在します。

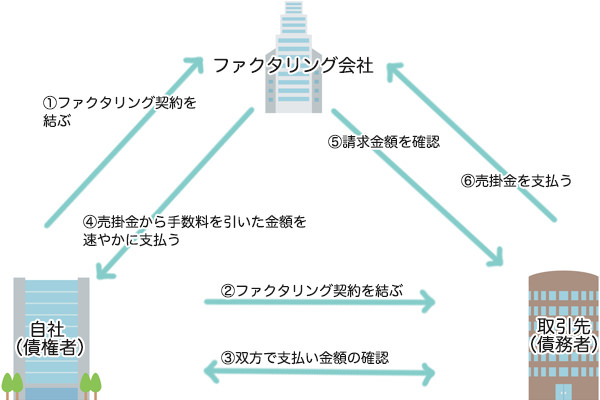

3社間ファクタリング

3社間ファクタリングでは、自社(債権者)・取引先(債務者)・ファクタリング会社が登場します。

2.自社と取引先でファクタリング契約を結びます。

3.自社と取引先の双方で支払い金額を確認します。

4.ファクタリング会社が売掛金から手数料を引いた金額を支払います。

5.ファクタリング会社から取引先に請求金額の確認が行われます。

6.取引先は、自社ではなくファクタリング会社に売掛金を支払います。

3社間ファクタリングでは、ファクタリングを行うことを取引先にも必ず知られることになり、承諾をもらわなければ成立しません。

ただ3社間ファクタリングの方が2社間よりも手数料が安くなるというメリットもあるんです。

3社間ファクタリングのメリット

・自社が売掛金を回収する手間がなくなる

・2社間ファクタリングよりも手数料が安い

・取引先に承認を得ることで、取引に透明性が出る

3社間ファクタリングは2社間ファクタリングよりも手数料が安くなっています。

なぜなら取引先がファクタリング会社に売掛金を直接支払うことになることからファクタリング会社のリスクも低いから。

2社間の場合は、売掛金は取引先からまず自社に支払われ、その後に自社からファクタリング会社に入金される流れになるため、ファクタリング会社からすると、売掛金を持ち逃げされてしまうリスクがあることになるんです。

そのため取引先から直接売掛金を回収できる3社間ファクタリングの方が手数料が安く設定されています。

この手数料の安さは3社間ファクタリングの最も大きなメリットになるでしょう。

3社間ファクタリングのデメリット

3社間ファクタリングを行うには取引先の承認が必要になるのですが、そのために取引先が納得できる資料を作成したり、交渉をうまく進めるための手順も必要になりますので、現金化にも時間がかかることになります。

また、3社間ファクタリングではファクタリングを行うことが必ず取引先にも知られてしまうため、「この会社は資金繰りにかなりの不安があるのでは?」と思われてしまう可能性も否定できません。

また、3社間ファクタリングでは売掛金を取引先からファクタリング会社に支払うことになりますので、こういったことを嫌がられるケースもあるでしょう。

3社間ファクタリングに成功しても、今後の取引は断られてしまうケースも決して否定できません。

ファクタリングを行うことをどうしても取引先に知られなくないという場合は、次の2社間ファクタリングも検討してみましょう。

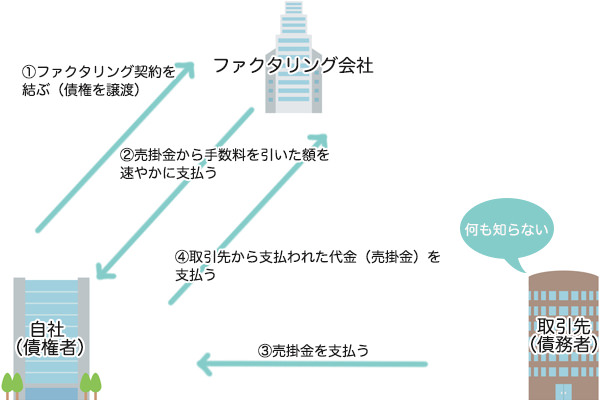

2社間ファクタリング

2社間ファクタリングは、自社とファクタリング会社だけでファクタリング取引を行いますので、取引先にはファクタリングが行われていることは知らされず、売掛金そのものもの取引先から自社に入金されます。

2.ファクタリング会社から自社に、売掛金から手数料を引いた金額が支払われます。

3.取引先から売掛金の入金があります。

4.自社に取引先から支払われた売掛金を、ファクタリング会社に払います。

取引先は、これまで通り自社に売掛金を支払うだけで、契約手続きなどは一切不要ですので、3社間ファクタリングよりもメリットが多いように感じられますが、実際はどうでしょうか。

2社間ファクタリングのメリット

2社間ファクタリングの最も大きなメリットは取引先の承認が不要であることです。

ファクタリングが取引先に知られることがないため、自社の経営状態が悪いと思われることもないですし、3社間ファクタリングよりもスピーディに資金化することが可能です。

今後の取引関係に影響しないという点は、2社間ファクタリングの非常に大きいメリットでしょう。

2社間ファクタリングのデメリット

・3社間ファクタリングよりも手数料が高い

ファクタリング会社は大小さまざまあるのですが、大手サービス会社は透明性の低い2社間ファクタリングを行なっていないことが多いので、2社間ファクタリングは中規模~小規模のファクタリング会社を利用することになります。

また、2社間ファクタリングは3社間ファクタリングよりも手数料が高くなる傾向があります。

資金繰りが厳しい時には気持ちも焦ってしまうものですが、手数料が高いファクタリング会社に飛びついてしまわないように比較をしっかり行うようにしましょう。

ファクタリングの手数料はどれくらい?

ファクタリングの手数料は、ファクタリング会社や売掛金の金額によっても異なります。

▼ファクタリング会社ごとの手数料の例

| ファクタリング会社 | 買取可能額 | 手数料 | 特徴など |

| OLTA(オルタ) | 指定なし | 2~9% | ・インターネットで書類提出 ・最短即日振込 ・譲渡禁止特約付債権の買取も可能 |

| 株式会社K2ソリューションズ | 30万円~3,000万円 | 5%~ | ・最短即日融資可能 ・審査通過率95% |

| 株式会社ビートレーディング | 指定なし ※10万円~7億円の買取実績あり |

2%~ | ・審査結果は最短30分でわかります ・最短12時間で融資 ・審査通過率98% ・2社間、3社間のどちらにも対応 |

上限を記載していないファクタリング会社もありますが、手数料が高くなりがちな2社間ファクタリングの場合、20%~30%を上限としているケースが多いようです。

ファクタリング申し込みの流れ

詳細な申し込み方法はファクタリング会社によって多少違いがありますが、主な流れをご紹介します。

ファクタリングの申し込み方法は、インターネット・電話・FAX・郵送などがあります。

2.審査

必要書類を提出して、審査結果を待ちます。

必要書類は売掛金を証明できる書類・決算書・納税証明書・本人確認書類・法人の印鑑証明書などですので、用意するようにしましょう。

3.審査結果の報告

メール、電話などでファクタリング会社から審査結果のお知らせがあります。

4.契約

ファクタリングの契約手続きを行ない、完了したら口座振込で現金を受けることができます。

ファクタリングと融資の違い

資金を調達するという意味で、ファクタリングと融資は似ていると感じるかもしれませんが、この2つは性質が異なります。

ファクタリングはお金を直接借りるのではなく、売掛債権を買い取ってもらう(または保険をかける)ことになりますので、融資に必ず必要になる「利息」がファクタリングにはありません。

ただし、ファクタリングでは必ず手数料を支払うことになりますので、売掛金が満額入ってくるわけではありません。

ファクタリングは早く現金化できる代わりに、金額は必ず少なくなるというデメリットもあります。

融資では自社の信用能力に対して銀行などが設定する金額を借りることができますが、ファクタリングでは取引先の信用能力が重視されます。

なぜなら、売掛金の支払いを行うのは自社ではなく取引先だから。

そのため、自社が赤字であったり、債務超過でどこからもお金を借りられないという状況でも、売掛債権があればファクタリングで資金を作ることが可能になるわけです。

ただし状況によってはファクタリングよりも融資の方が向いているケースもあります。

・売掛金が非常に多いので一部だけでも現金化したい

・赤字、債務超過などで融資を受けられない

・一時的に資金が必要

・今後も長期的に運転資金や設備資金を借りたい(信用を作りたい)

・自社の経営に大きな問題がない(融資を受けられる自信がある)

ファクタリングと融資、それぞれのメリット・デメリットをしっかり把握して、状況に合わせて最適な資金調達方法を選んでください。

給料ファクタリングとは?

ここまででご紹介してきたファクタリングは、企業間の取引において売掛債権を素早く資金化するための言わば正攻法になります。

ここで解説する「給料ファクタリング」は、個人が勤め先からもらうはずの給料の賃金債権を買い取って、手数料分を差し引いた現金を渡すサービスです。

危険な業者も多いため、利用してはいけませんという注意喚起の観点でご説明します。

給料ファクタリングの仕組み

給料ファクタリングの主な流れを解説します。

お給料日前にすごくお金に困っているAさんが、給料ファクタリングを行なっているB会社に申し込みをしたとします。

ここで支払われる金額はもちろん本来もらえるべき給料よりは低い金額になります。

2.Aさんに会社からお給料が全額支払われます。

3.AさんはB会社に支払いを行いますが、この時さらに支払い手数料などがかかります。

このように給料ファクタリングでは手数料が二重にかかることも珍しくありません。

Aさんは給料の前借りのような感覚で会社に内緒でお金を用意するわけですが、本来もらえるはずのお給料よりも低い金額しか受け取ることができません。

給料ファクタリングでは手数料を40%程度も取られることころが多いようです。

給料20万円だとしたら8万円の手数料を払って12万円を売り渡すことになるんです。

ちなみに給料ファクタリングの金利は年利ではなく月利になるので、年利にすると480%にもなります。

給料ファクタリングのどこに違法性があるの?

給料ファクタリングのメリットとして、

・融資ではないのでブラックの人、消費者金融で借りられない人でも即時お金が手に入る

・給料債権を譲渡しているので、万が一会社が倒産しても給料が入らないということがない

・会社には知られない

などが挙げられています。

これだけ見ると、お金に余裕がない状態では飛びつきたくなるかもしれませんが、給料ファクタリングには非常に大きな危険性も潜んでいるんです。

給料ファクタリングを行なっている業者は闇金・詐欺業者であることが多い

本来、業者が個人にお金を貸すなどの所謂貸金業を行う場合は、貸金業者としての登録が必要になり、さらに貸金業者が設定できる金利には利息制限法に基づく上限があります。

・10万円未満の融資 → 年率20%まで

・10万円以上100万円未満の融資 → 年率18%まで

・100万円以上の融資 → 年率15%まで

つまり、貸金業登録をせずに法外な金利をとってお金を貸すと違法ということになるんです。

違法した場合、5年以下の懲役または1,000万円(法人の場合には1億円)以下の罰金などが科せられるようになっています。

ここで重要なのは「給料ファクタリングは貸金業にあたるのか?」というところです。

給料ファクタリングを行う業者の言い分は、「給料ファクタリングはあくまでも売掛債権の買取なので貸金業には該当しない」というものでした。

この理由を盾にして利息制限法以上の金利を設定しても許されてきたり、そもそも給料ファクタリングという取引が存在しているんです。

金融庁は給料ファクタリングを貸金業に該当すると発表した

給料ファクタリングによる被害が急増したことで、金融庁は給料ファクタリングが貸金業に該当すると発表しました(令和2年2月18日付)。

ここに書かれていることを簡単に言うと、「給料ファクタリングは貸金業に該当するのか?」という質問(論点)に対して、「貸金業に該当する」という見解を示していることなります。

これによって、

・給料ファクタリングの手数料にも利息制限法が適法される

という2つの大きな変化がありました。

金融庁では給料債券の買取をうたった違法闇金業者に気をつけるように注意喚起も行なっています。

<参考>:給与の買取りをうたった違法なヤミ金融にご注意ください! -金融庁-

違法性のない給料ファクタリング業者なら安心なの?

「貸金業登録をしていて、法定金利で給料債権を買い取ってくれる業者ならいいの?」と思われるかもしれませんが、そもそも給料ファクタリングの利用はやめておきましょう。

本来もらえるはずのお給料から手数料を引かれた金額しか手に入らないわけですし、返済が滞ったことで「会社に直接取り立てに行く」など、悪徳な給料ファクタリング会社に脅されたという被害も実際に出ています。

2017年の記事ですが、給料ファクタリングによる逮捕者も出ていますので、関わり合いを持たないことを強くおすすめします。

<参考>:債権買い取り装い高利貸し 大阪府警、東京の2業者8人を逮捕 -産経WEST-

また、最近では新型コロナウイルスによる金銭問題で、給料ファクタリング被害が急増しており、このことから弁護士団体による「東京ファクタリング被害対策弁護団」も結成されています。

<参考>:東京ファクタリング被害対策弁護団

「給料ファクタリングは危険」という認識をしっかり持って、怪しい業者には決して近づかないようにしましょう。

企業間のファクタリングは違法ではないの?

結論から言うと、ファクタリングそのものに違法性はありませんが、十分に気をつけないといけないこともあります。

そもそも、ファクタリングの手数料は非常に高いんです。

例えば銀行から金利5.0%で融資を受ける場合、その金利は「年利」になりますので、借入額に対して年間5.0%の利息を支払えば良いんです。

しかしファクタリングの手数料の計算は年利ではなく「月利」になるんです。

例えば、来月入金があるはずの売掛金100万円を手数料30%でファクタリング契約して今月受け取る場合、月利30%で30万円を払うことになるんです。

これを年利にすると360%になり、超・超・超高金利になってしまいます。

こんなに手数料が高く利息制限法の範囲を超えているのに違法ではないのは、企業間ファクタリングが売掛金を譲渡するという行為に該当し、貸金業ではないと考えられているからなんです。

現在のところ企業間のファクタリング手数料を規制する法はありません。

ただ、個人間のファクタリングが貸金業に該当するという見解を金融庁が公式に示したということは、企業間ファクタリングにも変化があるかもしれません。

企業間ファクタリングは違法とはされていませんし、良心的な手数料で3社間ファクタリングを行なっているファクタリング会社もありますが、手数料が高すぎるファクタリング会社には十分にご注意ください。

ファクタリング【まとめ】

ファクタリングは売掛債権を譲渡することで素早く現金を手に入れることができる資金調達方法ですので、資金繰りのひとつとして覚えておくといざという時に困ることがありません。

また、現状ではまだまだ知名度が低いですが、海外ではスタンダードな資金調達方法なので、今後日本でもファクタリング取引が増加していくものと考えられます。

利用の際は手数料に気をつけて、できるだけ知名度があるファクタリング会社を選択するようにして下さい。

また、ファクタリング会社との契約書にもしっかり目を通して、見積もりで提出された手数料と契約書に記載のある手数料が一致しているかどうかもチェックするようにしましょう。

上記で説明した通り、2社間ファクタリング・3社間ファクタリングにはそれぞれメリット・デメリットがありますのでしっかり把握し、手数料も決して安くはないので、じっくり検討した上で利用するようにしましょう。

このサイトの監修者・専門家

このサイトの監修者は、株式会社タンタカの代表取締役「丹野貴浩(⇒プロフィールはこちら)」で、簿記1級の資格を持ち、10年以上、クレジットカードやローンなど金融系のWEBメディアを運営・管理している金融メディア運営の専門家。

このサイトの監修者は、株式会社タンタカの代表取締役「丹野貴浩(⇒プロフィールはこちら)」で、簿記1級の資格を持ち、10年以上、クレジットカードやローンなど金融系のWEBメディアを運営・管理している金融メディア運営の専門家。

正しいお金の情報でライフプランの不安を払拭~FPサテライト株式会社代表取締役町田萌氏インタビュー

正しいお金の情報でライフプランの不安を払拭~FPサテライト株式会社代表取締役町田萌氏インタビュー 他社で融資を断られた人であっても、ぜひ力になりたい~フタバ株式会社様インタビュー

他社で融資を断られた人であっても、ぜひ力になりたい~フタバ株式会社様インタビュー 中小企業の資金繰り改善をお手伝いしたい~トムズパートナー 鈴木伸聡氏インタビュー

中小企業の資金繰り改善をお手伝いしたい~トムズパートナー 鈴木伸聡氏インタビュー 【中小企業診断士に聞いた】中小企業が銀行からお金を借りる!銀行の審査に通るために必要なこと

【中小企業診断士に聞いた】中小企業が銀行からお金を借りる!銀行の審査に通るために必要なこと FPにチャットで相談できる「お金の健康診断」が急成長~株式会社400F 加々美文康氏インタビュー

FPにチャットで相談できる「お金の健康診断」が急成長~株式会社400F 加々美文康氏インタビュー 住宅ローン審査に通過するコツをファイナンシャルプランナーに聞いてみた!【竹下FP事務所 竹下昌成氏】

住宅ローン審査に通過するコツをファイナンシャルプランナーに聞いてみた!【竹下FP事務所 竹下昌成氏】